Formacja podwójny szczyt oraz formacja podwójne dno są dwiema najprostszymi formacjami cenowymi. Wykazują również ogromną skuteczność – ze względu na jasny i prosty przekaz. Nie zawsze ta formacja oznacza odwrócenie trendu w dosłownym tego słowa znaczeniu. Jednak zaobserwowanie problemów z przebiciem poprzedniego szczytu powinno skutkować natychmiastowym zabezpieczeniem zysków z posiadanej pozycji długiej (vice versa w przypadku pozycji krótkiej i podwójnego dna).

Formacja Podwójny szczyt i podwójne dno – budowa

Podstawą trendu jest odpowiednie ułożenie szczytów i dołków na wykresie. Gdy cena ma problem z zachowaniem odpowiedniego schematu należy brać pod uwagę możliwość odwrócenia trendu.

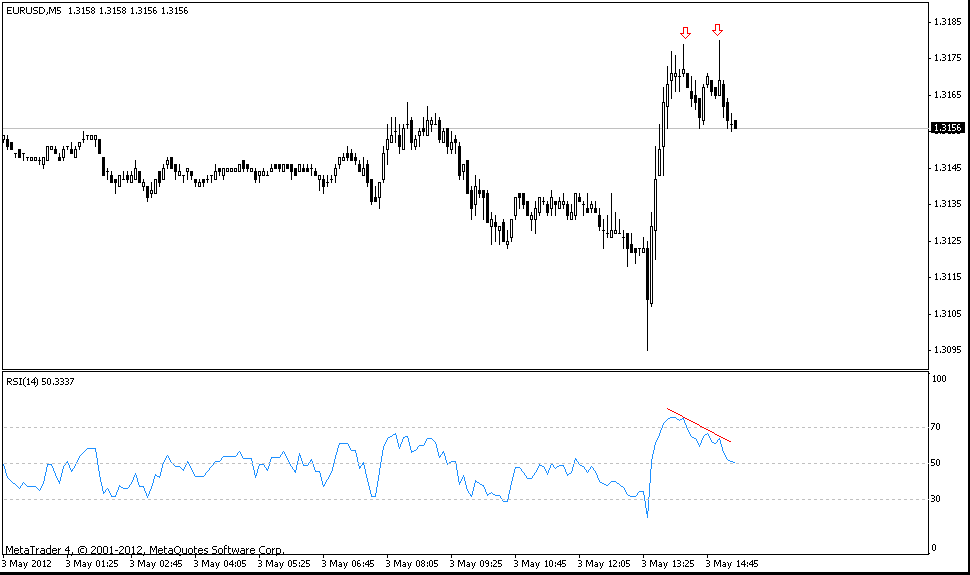

Na rysunku 1 ( Kurs euro do dolara amerykańskiego) widać jak wygląda idealna formacja podwójnego szczytu. Jej perfekcja polega na tym, że rynek od razu pokazał, że nie akceptuje poziomu cenowego z poprzedniego szczytu i dynamicznie zszedł w dół kształtując formację spadającej gwiazdy. Dodatkowo wskaźnik RSI wykazał dywergencję miedzy szczytami – dodatkowe potwierdzenie, które warto używać.

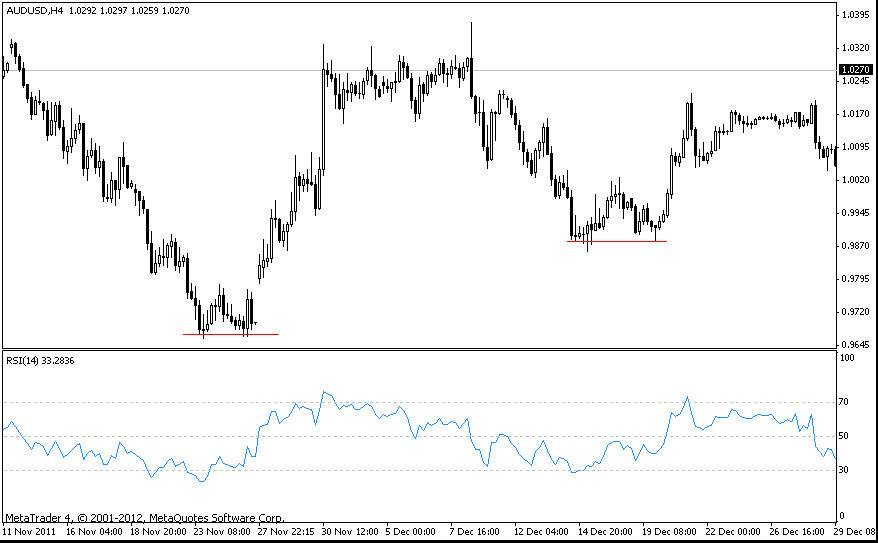

Rysunek 2 to formacja podwójnego dna. Jak w rysunku 1 sytuacja była idealna (różnica między szczytami wynosiła 1 pips), tak na parze AUDUSD różnice między dołkami były nieco większe, ale i interwał czasowy większy.

Nie ma to jednak aż takiego znaczenia biorąc pod uwagę to jak wyglądają świece w tej formacji cenowej. Czerwone kreski określają poziom cenowy, który był wsparciem dla spadków. Jedynie cienie od świec naruszyły te poziomy, a to można uznać za margines błędu. Nie można na rynkach doszukiwać się sytuacji idealnych – takie się zdarzają, ale bardzo rzadko. Jest dużo okazji dających lepsze rezultaty niż te idealne. Tutaj za każdym razem RSI potwierdzało ukształtowanie podwójnego dna (po przez dywergencję).

Formacja podwójnego dna i podwójnego szczytu – wykorzystanie

Istnieją strategie polegające na sprzedawaniu lub kupowaniu na poziomach poprzednich szczytów lub dołków. Jest to niezwykle agresywne podejście, ponieważ przeciwne do trendu. Nie mniej jednak, strata jest bardzo niewielka – kilka, kilkanaście pipsów. Natomiast w przypadku powodzenia tego zagrania zyski są potencjalnie bardzo duże. Należy również pamiętać, że tylko w początkowej fazie trendu rynek pokonuje szczyty i dołki bez zawahania. W innych stadiach rozwoju trendu występuje przeważnie co najmniej lekkie cofnięcie aby nabrać rozpędu.

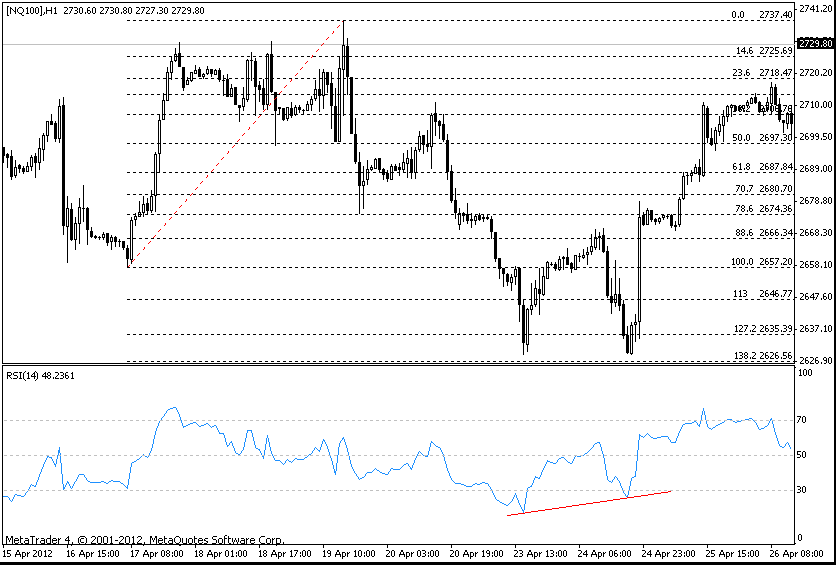

Warto stosować dodatkowe filtry podwójnych szczytów i dołków. Jednak niezbyt skomplikowane i nie za dużo, ponieważ straci się wiele okazji. Takimi filtrami mogą być świece (albo raczej powinny być!), poziomy Fiobnacciego, wskaźniki techniczne. Świece i RSI zotały już zaprezentowane jako potwierdzenie odpowiednio na rysunku 1 i 2. Rysunek 3 prezentuje poziom Fibonacciego jako filtr sygnału płynącego z analizy klasycznej. Za każdym razem gdy indeks Nasdaq spadał poniżej poziomu 1.272 zaraz wracał i kształtował dołek. Za drugim razem pojawiła się dywergencja między ceną a wskaźnikiem RSI.

Formacja podwójnego szczytu i formacja podwójnego dna powinna być w użyciu każdego analityka technicznego. Jej sygnały są powszechnie używane ze względu właśnie na skuteczność, a po za tym ograniczone ryzyko do minimum. Stop loss powinien być ustawiany kilka punktów powyżej szczytu lub kilka punktów poniżej dołka (dopuszczając fałszywe wybicie). Każdy rynek ma swoją charakterystykę i należy ją dobrze poznać aby efektywnie zarządzać ryzykiem.