Ostatni tydzień na najważniejszych amerykańskich i europejskich indeksach upłynął pod znakiem korekty spadkowej od lokalnych szczytów. Inwestorzy za Atlantykiem oczekiwali weekendowej przerw, a w jej trakcie ogłoszenia rezygnacji prezydenta USA, Joe Bidena, z ubiegania się o reelekcję w listopadowych wyborach.

Wspaniała Siódemka ciągnie amerykański parkiet w dół

Patrząc na zachowanie amerykańskich indeksów, można dostrzec migrację kapitału z sektora technologicznego do spółek reprezentujących twardy biznes (DJI +0,69%; SP500 -1,96%; NASDAQ -3,56%; RUT +1,63%). Akcje Wspaniałej Siódemki (ang. Magnificent Seven) kontynuowały w ostatnim tygodniu spadki, co ma odzwierciedlenie na wykresie indeksu S&P 500 oraz NASDAQ. Indeks Dow Jones wyrysował nowe historyczne szczyty. Wzrosty kontynuował także indeks Russell 2000. Warto jednak zwrócić uwagę, że na obu rosnących indeksach na interwale tygodniowym wyrysowane zostały długi górne cienie. Indeksy w Europie zamknęły tydzień wyraźnie pod kreską (DAX40 -3,22%; CAC40 -2,46%, FTSE100 -1,34%), wciąż jednak utrzymując kontakt z rejonem historycznych szczytów.

Marazm na polskim parkiecie

Polski parkiet podobnie jak europejskie indeksy radził sobie w ostatnim tygodniu zdecydowanie gorzej (WIG -0,96%; WIG20 -3,20%; mWIG40 -3,50%; sWIG80 -2,01%). Wraz ze spadkami na polskiej giełdzie osłabił się polski złoty, zarówno w parze do dolara amerykańskiego (USD/PLN +0,61%), jak i w relacji do euro (EUR/PLN +0,79%). Należy jednak wziąć pod uwagę, że ruch wzrostowy na wskazanych parach walutowych nastąpił z ważnych poziomów wsparcia, a na głównych polskich indeksach panuje wakacyjny marazm pod historycznymi szczytami.

Podsumowanie 339. tygodnia Stref Popytu

339. tydzień Stref Popytu przyniósł 4 sygnały reakcji na strefę popytu Squabera. Alerty na akcjach ORLEN S.A. (PKN) oraz KGHM Polska Miedź S.A. (KGH) zostały wykorzystane do zawarcia transakcji kupna. Pozostałe sygnały na akcjach Kruk S.A. (KRU) oraz Dino Polska S.A. (DNP) zostały odrzucone z uwagi na zbyt niski stosunek zysku do ryzyka. Akcje Ten Square Games S.A. (TEN) oraz Pekao S.A. (PEO), z którymi rozpoczynaliśmy tydzień zostały sprzedane na poziomie Stop loss wynikającym z prowadzenia pozycji po ATR, co pozwoliło zaksięgować zysk. W trakcie tygodnia portfel opuściły również akcje KGHM Polska Miedź S.A. (KGH). W nadchodzący tydzień wchodzimy, posiadając w portfelu akcje ORLEN S.A. (PKN).

Poniedziałek 15.07.2024:

Brak transakcji.

Wtorek 16.07.2024:

Sprzedaż akcji Ten Square Games S.A. (TEN). Zamknięcie pozycji na poziomie Stop loss wynikającym z prowadzenia pozycji po ATR. Transakcja przyniosła 1,48% zysku po 15 dniach.

Sprzedaż akcji banku Pekao S.A. (PEO). Zamknięcie pozycji na poziomie Stop loss wynikającym z prowadzenia pozycji po ATR. Transakcja przyniosła 1,33% zysku po 8 dniach.

Środa 17.07.2024:

Brak transakcji na akcjach Kruk S.A. (KRU) z uwagi na zbyt niski stosunek zysku do ryzyka (RR).

Brak transakcji na akcjach Dino Polska S.A. (DNP) z uwagi na zbyt niski stosunek zysku do ryzyka (RR).

Czwartek 18.07.2024:

Kupno akcji ORLEN S.A. (PKN).

Kupno akcji KGHM Polska Miedź (KGH).

Piątek 19.07.2024:

Sprzedaż akcji KGHM Polska Miedź S.A. (KGH). Zamkniecie pozycji na ustalonym poziomie Stop loss. Transakcja przyniosła stratę -4,37% po 1 dniu.

W portfelu Strefy Popytu od pewnego czasu stosujemy zmianę jeżeli chodzi o sposób prowadzenia pozycji, aby po wzroście wartości akcji nie doprowadzać do straty na pozycji.

Zmiana polega na dodaniu analizy zmienności danej spółki w trakcie otwierania i prowadzenia pozycji. Do tej pory, czynnik ten brany był pod uwagę jedynie podczas selekcji spółek do strategii. Bazujemy na wskaźniku ATR liczonym z 14 dni (Average True Range, na naszej platformie ma nazwę „Średnia prawdziwego zakresu”). Jeżeli zysk z pozycji przekroczy wartość średniej zmienności, wtedy przesuwamy stop loss na poziom BE – break even, czyli zabezpieczamy się przed stratą. Następnie stop loss jest podciągany za ceną w odległości równej ATR(14) tak długo, póki nie zostanie wybity.

Z naszych obserwacji i analiz wynika, że jeżeli cena faktycznie reaguje na strefę, to ruch jest dynamiczny i jednostajny. Zazwyczaj trwa krótko, ale intensywnie. Stąd tez taka decyzja. Szczegóły wraz z przykładami znajdą się w artykule na temat zasad strategii oraz w PDFie przedstawiającym metodologię.

Zrzuty ekranu poniżej przedstawiają transakcje naniesione na wykresy. Jeżeli interesują Cię spółki, które bierzemy pod uwagę w portfelu Strefy Popytu, to znajdziesz ją tutaj: lista 41 spółek.

Zarejestruj się bezpłatnie w Squaber.com i otrzymaj nasz ebook poświęcony strategiom Squabera, w tym Strategii Strefy Popytu – rejestracja.

Uwaga! Jeżeli interesuje Cię jakie są zasady tej strategii zapoznaj się koniecznie z tym tekstem. Definiuje on, w 6 prostych punktach całą strategię.

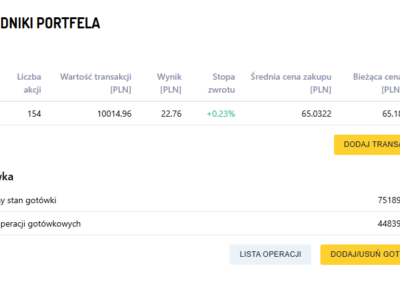

Wynik portfela i wybranych indeksów w tym tygodniu

%

Strefy Popytu

%

WIG

%

WIG20

%

mWIG40

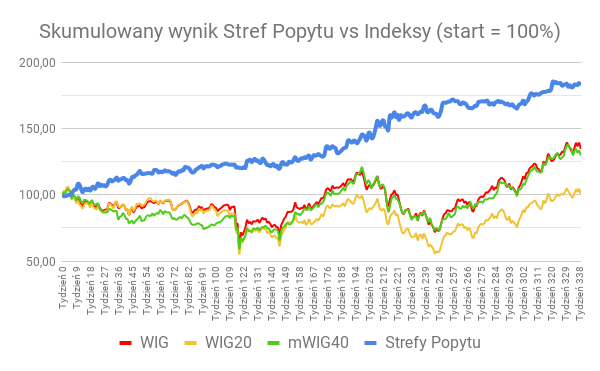

Wynik portfela i wybranych indeksów od początku istnienia (styczeń 2018 rok)

%

Strefy Popytu

%

WIG

%

WIG20

%

mWIG40

Przetestuj alerty ze Stref Popytu bez ryzyka

Wybierz jeden z dostępnych pakietów, aby otrzymywać alerty ze stref popytu i podaży. Niezależnie od wybranego pakietu obowiązuje Cię gwarancja satysfakcji, czyli masz 30 dni na ewentualny zwrot zapłaconych środków.

Szczegóły po kliknięciu w poniższy przycisk.