Spis treści

- Strefy popytu i podaży w strategii długoterminowej

- [Portfel] Strefy Popytu – nowość!

- 6 punktów definiujących strategię “Strefy Popytu”

- [Portfel] Strefy Popytu – stan w tygodniu #11

- Przykłady transakcji.

- Przykłady alertów.

Głównym zadaniem Squabera Premium jest dostarczanie alertów o spółkach. Mamy kilka podstawowych kategorii alertów. Najważniejsze z nich to:

- Ciekawe Spółki (ich statystyki już publikujemy)

- Strefy popytu i podaży

Tym drugim, krótkoterminowym sygnałom chciałbym poświęcić więcej czasu.

Strefy popytu i podaży w strategii długoterminowej

W naszych materiałach informujemy jak z nich korzystać z bardzo mocnym akcentem na wykorzystaniem ich do określania punktów zwrotnych w długoterminowych trendach.

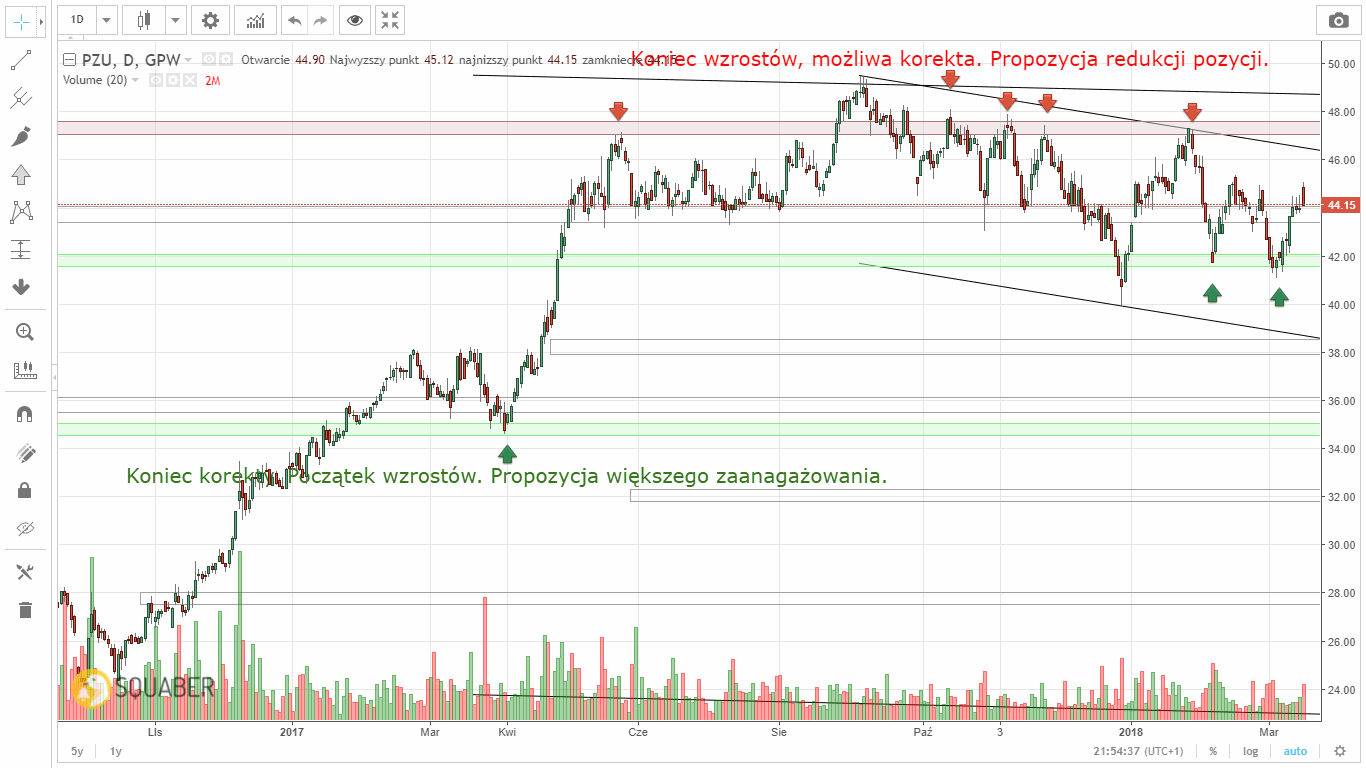

Przez punkty zwrotne mamy tu na myśli 2 warianty:

- aktywację strefy podaży jako koniec impulsu wzrostowego i sygnał do redukcji/zamknięcia pozycji

- aktywację strefy popytu jako koniec korekty w trendzie wzrostowym i sygnał do zwiększenia zaangażowania w akcję danej spółki.

Mówiąc prościej – strefy popytu i podaży, można wykorzystać do określenia miejsc, kiedy kupić i kiedy sprzedać akcje spółki w trendzie wzrostowym, tak jak na przykładzie poniżej:

Dodatkowo postanowiliśmy przekształcić sygnały z nich płynące w odrębną, oddzielną i bardziej krótkoterminową strategię. Robimy to aby osiągnąć 2 cele:

- Mierzyć skuteczność sygnałów w jak najmniej subiektywnych warunkach.

- Zaproponować alternatywę dla stricte długoterminowych inwestycji.

[Portfel] Strefy Popytu – nowość!

Przykład powyżej pokazuje jak, krótkoterminowy sygnał można wykorzystać w długoterminowym inwestowaniu.

Co jeśli jednak, krótkoterminowy sygnał wykorzystamy w krótkoterminowym inwestowaniu?

Możemy to zrobić. Właśnie dlatego zaczęliśmy tworzyć portfel w oparciu o sygnały z aktywacji stref popytu na spółkach notowanych na GPW. Wszystko tylko i wyłącznie z wykorzystaniem Squabera. Nie korzystamy z żadnych innych wspomagaczy.

6 (+2) punktów definiujących strategię

- Transakcje tylko i wyłącznie na podstawie aktywacji strefy popytu dostępnych w Squaberze w wersji Premium (nigdzie więcej nie znajdziecie tych sygnałów, o tym jak one działają piszemy w instrukcji). NIE INTERESUJE NAS NIC INNEGO.

- Działamy na 53 spółkach notowanych na GPW. Dlaczego tyle?

- Zależy nam na płynności tych walorów. Wszystkie z nich spełniają ten warunek.

- Dla większości z nich mamy też kontrakty terminowe na GPW.

- Wprawdzie ze Squaberem można śledzić wszystkie spółki, ale nie ma możliwości, aby wykorzystać KAŻDY sygnał, na KAŻDEJ spółce. Bez Squabera możesz skutecznie śledzić co najwyżej kilka walorów. Tutaj proponujemy Ci śledzenie kilkudziesięciu spółek i to w uporządkowany i systematyczny sposób.

- Stop loss (czyli cena po której realizujemy stratę) ustawiony około 1% poniżej dolnej granicy strefy. Możliwa modyfikacja stop lossa w górę (chronienie zysków). Przekroczenie Stop Lossa oznacza zamkniecie pozycji. Sprawdź również punkt 8.

- Take profit (czyli poziom realizacji zysków) ustawiony w okolicy ostatniego lokalnego szczytu.

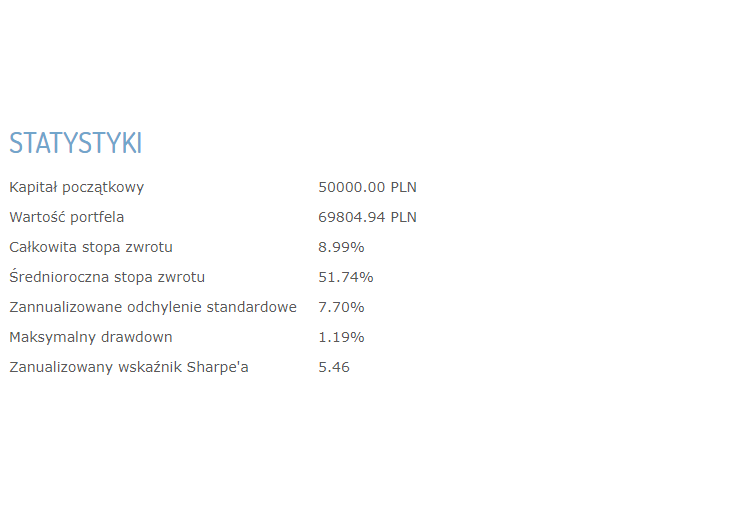

- Na pozycję przeznaczamy 10 000 zł. Jeżeli na rynek napływają kolejne sygnały, a nie mamy więcej kapitału w portfelu to dopłacamy odpowiednią kwotę. Nadwyżki wypłacamy. Uwaga! Ta wartość kapitału per pozycja jest w zasadzie stricte uznaniowa. Twoja może być dowolnie inna.

- Prowizja 0,25% oczywiście uwzględniona. Od 36 tygodnia obniżyliśmy prowizję do 0,2% zmieniając rachunek. Więcej szczegółów tutaj.

- Nie bierzemy pod uwagę sygnałów, których stosunek zysku do ryzyka jest mniejszy niż 1,5 (dodano po 13 tygodniu działania portfela na podstawie analizy wszystkich transakcji dokonanych w portfelu do tego czasu, kliknij po więcej szczegółów).

- Mamy elastyczne podejście do Stop Lossów, bazujące na naszej autorskiej teorii dotyczącej „Dziwnych Świec”, ich identyfikacji i postępowania w strategii. Punkt ten wprowadziliśmy po 20 tygodniu handlu. Więcej informacji w podsumowaniu 21 tygodnia handlu (wstęp + odesłanie do artykułu naszego autorstwa w Equity Magazine). Czytaj więcej.

Wszystkie zdarzenia korporacyjne (np. dywidendy) mogą doprowadzić do dezaktywacji strefy. Nie anulują one jednak wcześniejszych sygnałów. Ich parametry Stop Loss i Take Profit są po prostu przeskalowywane o odpowiednią wartość tak jak ma to miejsce na rynku. Jeżeli chcesz wykorzystać tą strategię to koniecznie należy przeczytać jej bardziej szczegółowy opis znajdujący się w naszym e-booku.

Lista spółek w strategi "Strefy Popytu"

- Alior Bank (ALR)

- Alumental (AML)

- Amica (AMC)

- Amrest (EAT)

- Asseco Poland (ACP) (od 150 tygodnia nie brany pod uwagę)

- Auto Partner (APR) (od 150 tygodnia wprowadzone)

- Bank Handlowy (BHW) (od 150 tygodnia nie brany pod uwagę)

- Bank Millenium (MIL)

- Pekao (PEO)

- Benefit (BFT)

- Boryszew (BRS)

- Budmiex (BDX)

- CCC (CCC) (od 150 tygodnia nie brane pod uwagę)

- CD Projekt (CDR)

- Ciech (CIE) (od 150 tygodnia nie brany pod uwagę)

- Comarch (CMR)

- Cyfrowy Polsat (CPS) (od 150 tygodnia nie brany pod uwagę)

- DataWalk (DAT) (od 150 tygodnia wprowadzone)

- Dino Polska (DNP)

- Echo Investment (ECH)

- Enea (ENA)

- Energa (ENG) (od 150 tygodnia nie brane pod uwagę)

- Eurocash (EUR)

- Famur (FMF) (wprowadzone od 150 tygodnia)

- Forte (FTE) (od 25 tygodnia nie brane pod uwagę, ponownie wprowadzone od 150 tygodnia)

- GPW (GPW)

- GTC (GTC) (od 150 tygodnia nie brane pod uwagę)

- Pfleiderer Group (PFL) (od 77 tygodnia nie brane pod uwagę)

- Grupa Azoty (ATT)

- Grupa Kęty (KTY)

- Grupa Lotos (LTS) (od 150 tygodnia nie brane pod uwagę)

- ING Bank Śląski (ING)

- Jastrzębska Spółka Węglowa (JSW)

- Kernel (KER) (od 215 tygodnia nie brane pod uwagę)

- KGHM (KGH)

- Kruk (KRU)

- LPP (LPP) (od 108 tygodnia nie brana pod uwagę)

- Bogdanka (LWB) (od 150 tygodnia nie brane pod uwagę)

- mBank (MBK)

- Medicalalgorithmics (MDG) (od 150 tygodnia nie brane pod uwagę)

- Netia (NET) (od 150 tygodnia nie brane pod uwagę)

- Neuca (NEU) (od 150 tygodnia wprowadzona)

- Orange (OPL)

- Orbis (ORB)

- PGE (PGE) (od 150 tygodnia nie brane pod uwagę)

- PGN (PGN)

- PKO Bank Polski (PKO)

- PlayWay (PLW) (wprowadzone od 150 tygodnia)

- PKP Cargo (PKP)

- Play (PLY) (od 150 tygodnia nie brane pod uwagę)

- Polimex (PXM)

- PKN Orlen (PKN)

- PZU (PZU)

- Santander Bank Polska (SPL)

- Stomil (SNK) (od 85 tygodnia nie brane pod uwagę)

- Ten Square Games (TEN) (od 150 tygodnia wprowadzone).

- Tauron (TPE)

- Wawel (WWL) (0d 200 tygodnia nie brane pod uwagę)

- Wirtualna Polska (WPL) (od 25 tygodnia nie brane pod uwagę)

- XTB (XTB)

Konto Premium w Squaberze działa. Alerty dla 41 spółek włączone. Czekamy na napływające informacje.

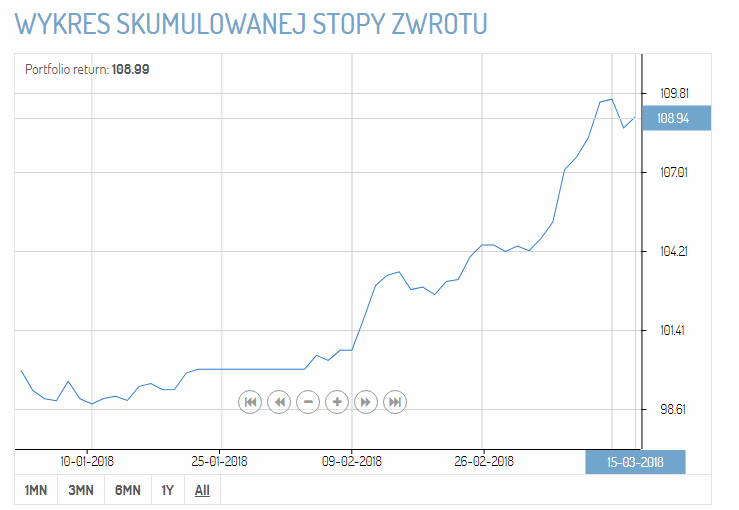

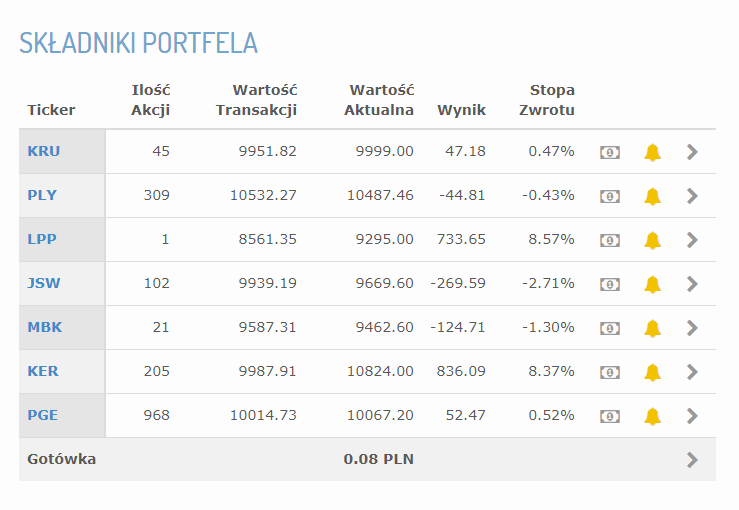

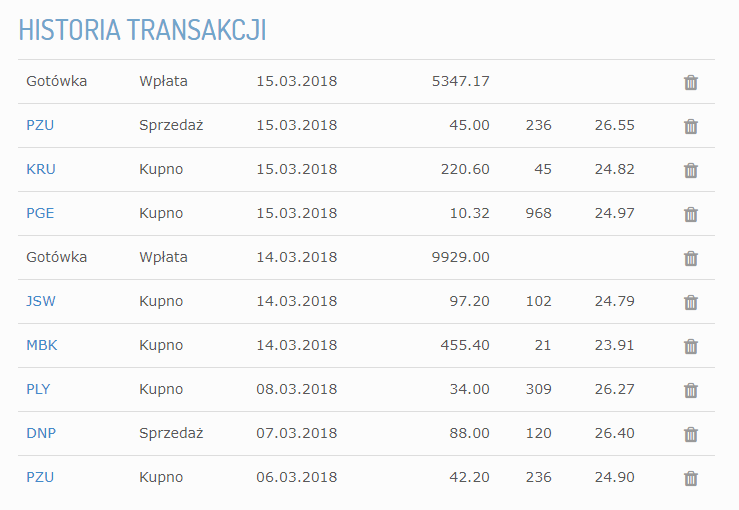

Sygnały te zaczęliśmy wykorzystywać w ten sposób od początku roku. W portfelu jest obecnie kilka aktywnych pozycji w tym sporo z 11 tygodnia 2018 roku.

Wraz z wprowadzeniem pulpitów w Squaberze, dodaliśmy także stosowny pulpit dla portfela Stref Popytu. W jego ramach znajdziesz wszystkie spółki uwzględniane aktualnie w strategii (uwaga, pulpit ten nie prezentuje aktualnego składu portfela). Pulpit Stref SD znajduje się tutaj. Możesz też trafić do niego w aplikacji wybierając opcję Pulpity, dalej z listy „Strefy SD” (jeśli przycisk z nimi jest niewidoczny, kliknij „Więcej”, by doładować resztę pulpitów.

Będąc na pulpicie możesz jednym kliknięciem zaalertować wszystkie spółki go tworzące. Wystarczy, że wybierzesz opcję „Alertuj spółki: Wszystkie”, która na komputerze znajduje się po prawej stronie ekranu, nad pierwszym kaflem ze spółką.

Dostęp do pulpitu Stref SD jest otwarty dla wszystkich, nie musisz posiadać konta premium. By jednak zaalertować spółki i tym samym otrzymywać z nich alerty o reakcji na strefy, musisz posiadać konto premium.

Przykłady Transakcji

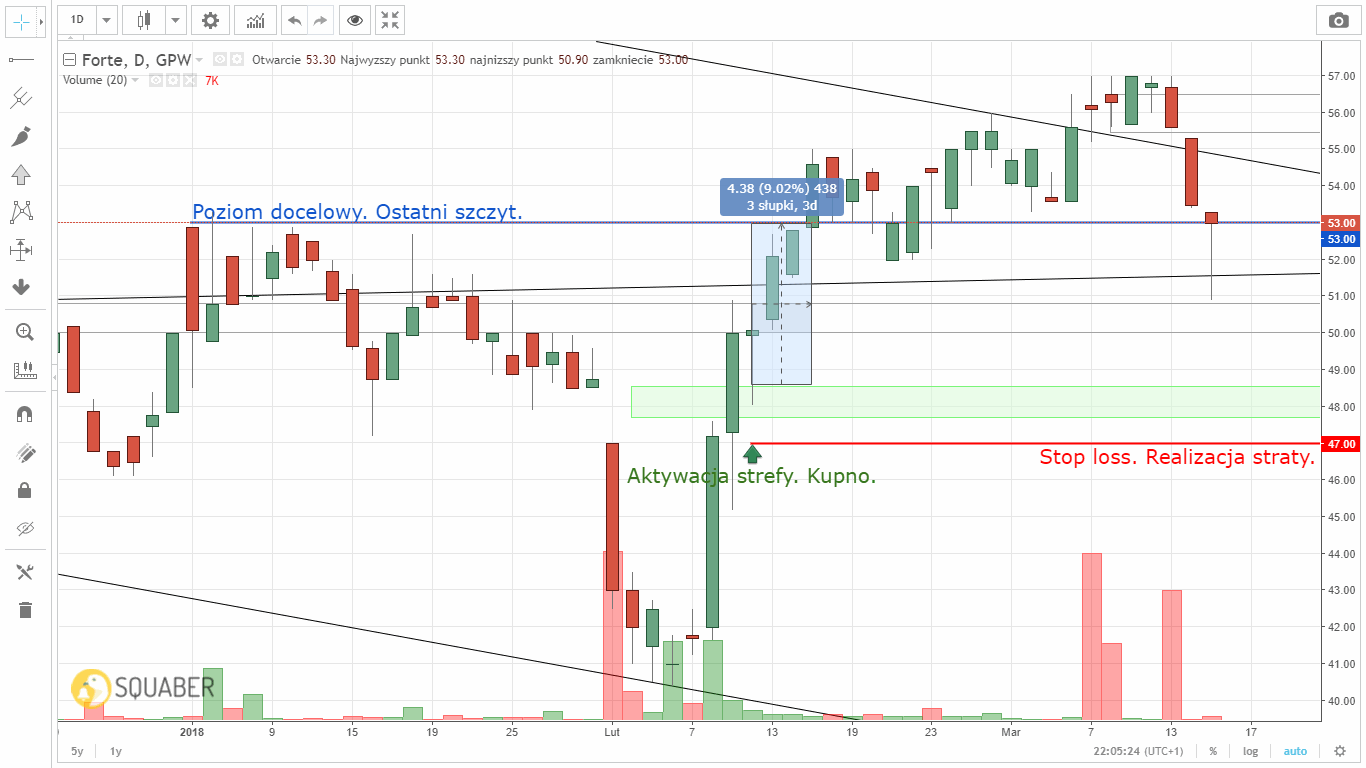

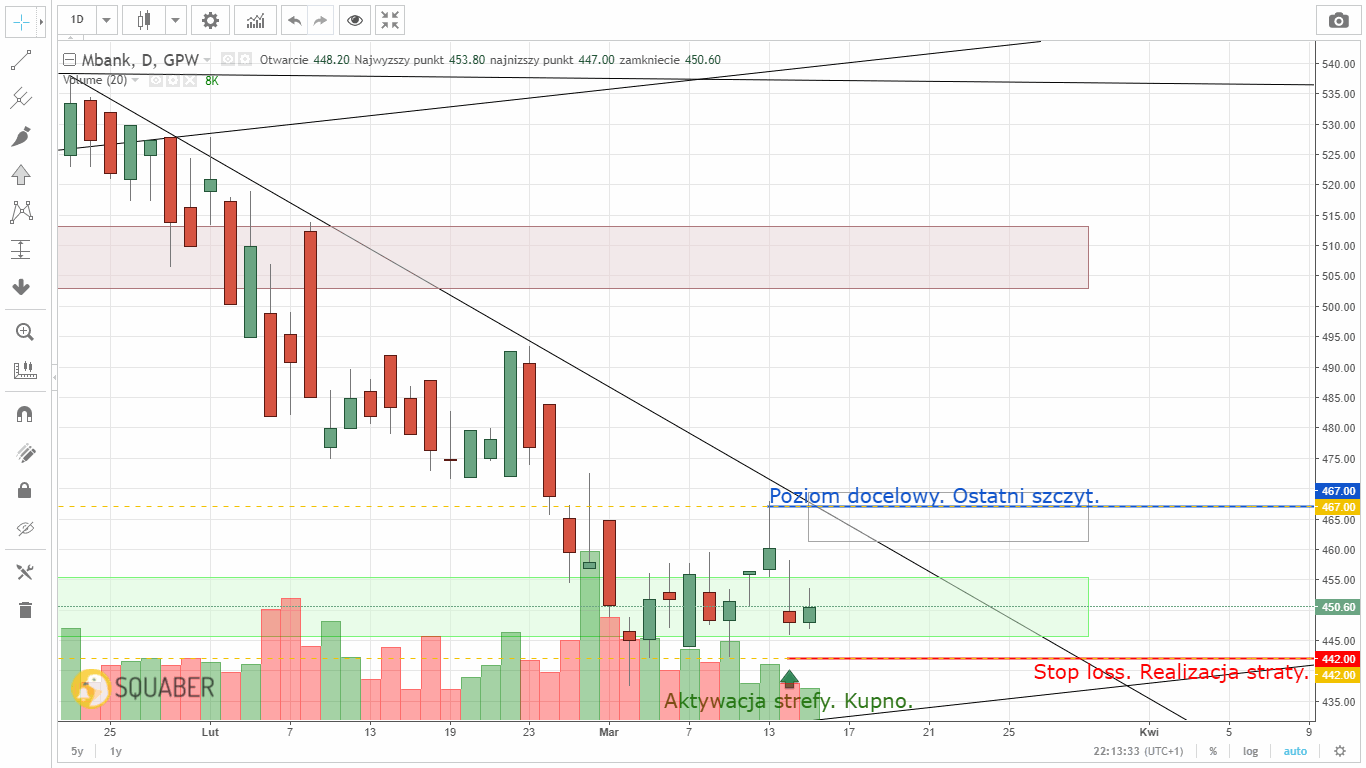

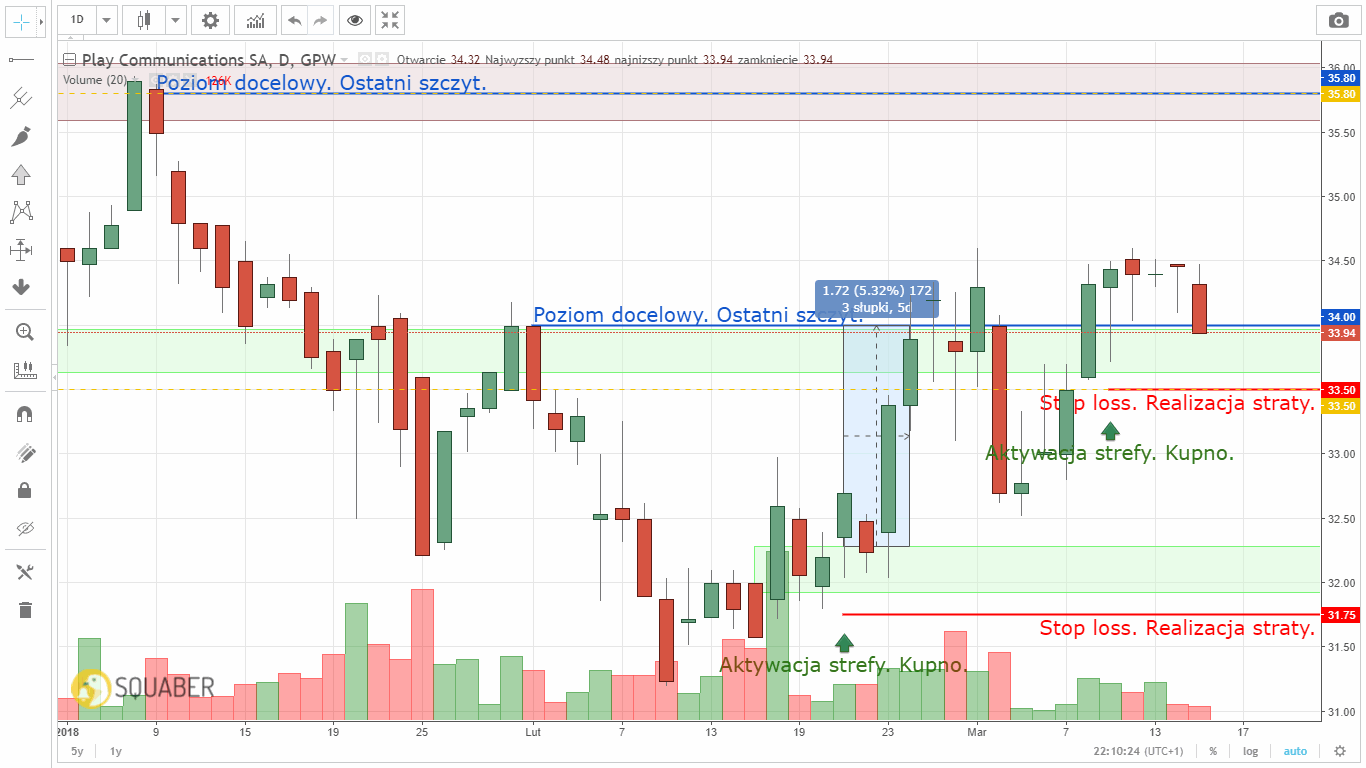

Na poniższych wykresach w prosty sposób prezentujemy:

- kiedy zawieramy transakcję (po aktywacji strefy popytu, w strefie premium przychodzi wtedy alert)

- gdzie ustawiamy stop loss, a gdzie take profit

Uwaga! Do tej strategii wykorzystujemy tylko i wyłącznie strefy popytu w Squaberze. Wspomagamy się alertami cenowymi do wprowadzenia poziomu Stol Loss i Take Profit jak i naszymi notatkami o spółce. Do tak skonfigurowanego widoku spółki możesz zawsze wrócić. Kiedy aktywuje się Stop Loss lub Take Profit otrzymasz odpowiedni alert.

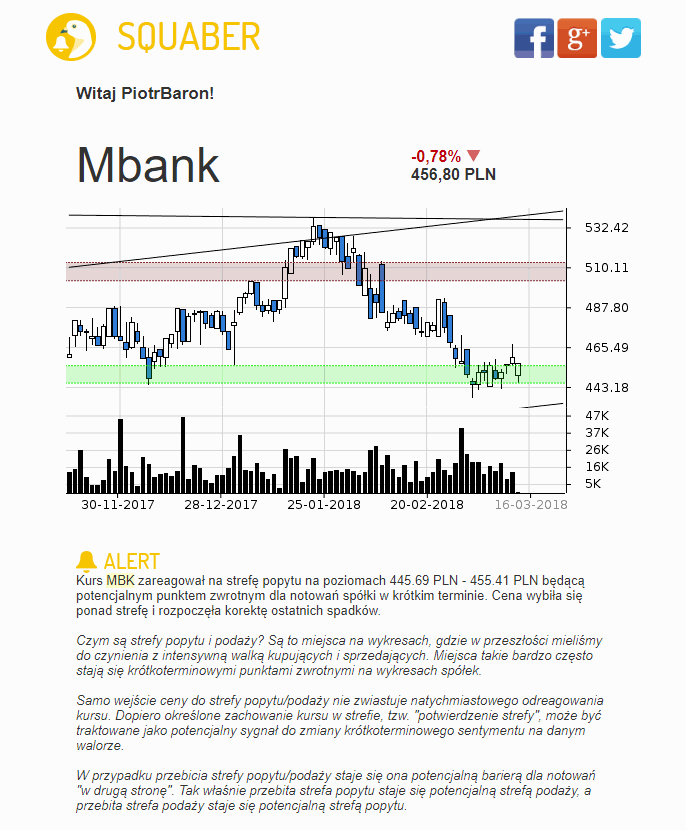

Przykłady Alertów

Po włączeniu alertów dla dowolnej spółki będziesz otrzymywał o niej wszelkie potrzebne informacje, w tym informacje dot. aktywacji stref popytu, kluczowe dla realizacji tej strategii. Informacje o aktywacji otrzymasz mailem i na urządzenie mobilne, jak również pojawi się ona w przeglądarce. Poniżej kilka przykładów takich alertów.

![[Portfel] Strefy Popytu – start + kilka istotnych informacji](https://blog.squaber.com/wp-content/uploads/2016/06/Squaber.jpg)