Volume Spread Analysis (VSA) jest metodą analizy rynku, stworzoną i opracowaną przez Toma Williamsa. Polega ona na badaniu zależności pomiędzy ceną, wolumenem i spreadem bara lub świecy(tj. rozpiętością bara, świecy). O ile spread bara, swiecy wynika bezpośrednio ze zmiany ceny w czasie, to wolumen jest zmienną od niej niezależną, mało tego, często przez inwestorów indywidualnych niedocenianą i pomijaną. Siła i unikalność VSA wynika z umiejętnego połączenia i odczytania znaczenia, jakie niosą ze sobą informacje o zmianie ceny i zmianie wolumenu w czasie, ich proporcji, położenia na wykresie względem siebie itp. Należy podkreślić, iż VSA nie jest wskaźnikiem mówiącym wprost kiedy mamy kupić, a kiedy sprzedać walory. Jest natomiast metodologią opisująca popyt i podaż. Aby stosować VSA należy zrozumieć tę metodę analizy całościowo. Nie możemy ograniczyć się do wybiórczego odczytywania samych sygnałów, które VSA generuje. Trzeba umiejętnie odczytać również tło rynku i to, co z tego tła wynika.

O Tomie Williamsie – twórcy VSA

Tom był traderem pracującym w prestiżowym konsorcjum giełdowym z Beverly Hills. Tam zgłębił tajniki profesjonalnej giełdowej spekulacji pod okiem szefa tej elitarnej organizacji. Zyskując jego zaufanie, Tom odkrył ich najbardziej efektywne metody. Na początku zajmował się rysowaniem wykresów ręcznie, które były później wykorzystywane do spekulacyjnych działań. Podczas tej pracy dostrzegł powiązania między zmianą cen, a wolumenem. Po zauważeniu tych związków, został wysłany na kurs analizy wykresów metodą Wyckoffa. Po jego zakończeniu Tom w pełni dostrzegł, jak ważna jest umiejętność interpretacji wykresów w grze giełdowej. W wieku 40 lat zakończył swoją karierę w konsorcjum, przechodząc na emeryturę. Następnie postanowił podzielić się swoją wiedzą, ucząc innych traderów z całego świata o rzeczywistym funkcjonowaniu rynków finansowych.

• autor książki „The Undeclared Secrets that Drive the Stock Market”.

• autor książki „Master the Markets”.

Rafał Glinicki:

Trader, uczeń Toma Williamsa, ekspert w dziedzinie metodologii Volume Spread Analysis oraz praktycznego podejścia do tradingu. Jest założycielem i prezesem firmy VSA TRADER Sp. z o.o. oraz CEO Black Wolves Corporation.

• Zwycięzca polskiej edycji i dwukrotny laureat pierwszej dziesiątki World Top Investor;

• Twórca projektu „Grupa Żółwia”, w 2015 roku został uhonorowany „Medalem Europejskim” przyznawanym przez Kapitułę, w której skład wchodzi BCC, przy wsparciu Ministerstwa Spraw Zagranicznych, reprezentowanego przez ministra ds. członkostwa w UE i Honorowym Patronacie Europejskiego Komitetu Ekonomiczno – Społecznego z siedzibą w Brukseli;

• Autor książki „Kontrakty, Surowce, Forex”;

• Współautor książki „Trader Umysł Łowcy”

Wywiad Rafała Glinickiego z Tomem Williamsem:

https://www.youtube.com/watch?v=tk2gTpxETPo

Główne założenia VSA:

Metodologia Volume Spread Analysis w swej ocenie bierze pod uwagę trzy następujące prawa, które regulują całe zachowanie ceny:

• Prawo popytu i podaży

• Prawo przyczyny i skutku

• Prawo wysiłku vs efektu

Rozpoznanie powyższych praw jest możliwe dzięki analizie następujących elementów:

Wolumen – określany jest jako aktywność.

Wolumen rzeczywisty – zawiera on rzeczywistą liczbę przehandlowanych akcji, kontraktów w danej ramie czasowej.

Spread – rozpiętość bara cenowego. Przedstawia on zasięg ruchu ceny w analizowanej przez nas ramie czasowej.

HIGH – Najwyższy poziom cenowy na danym barze/ świecy

LOW – Najniższy poziom cenowy na danym barze/świecy

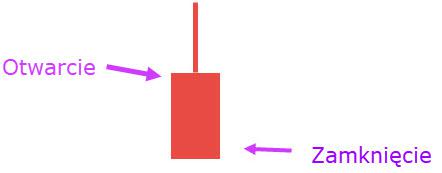

Otwarcie – cena, po jakiej dany bar się otworzył. Pozwala lepiej odczytać wynik walki pomiędzy podażą a popytem.

Zamknięcie – cena, po jakiej dany bar się zamykał. Jest to zobrazowanie ostatecznego wyniku walki pomiędzy podażą a popytem.

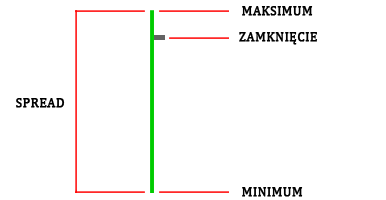

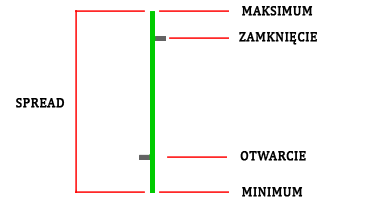

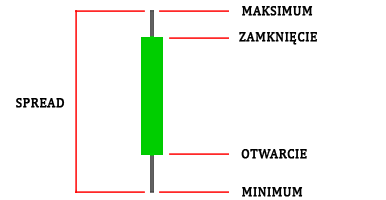

Wykres 1. Zamknięcie, otwarcie, spread, wolumen.

Aby prawidłowo interpretować zależności między wolumenem a zmianami cen na rynku, kluczowe jest korzystanie z właściwego typu wykresu.

Rodzaje wykresów wykorzystywane do analizy VSA

Wykres HLC

Wykres barowy HLC zawiera wyłącznie informacje o cenie minimum, maximum oraz zamknięcia.

Wykres OHLC

Wykres barowy OHLC jest to rozszerzona wersja wykresu HLC o cenę otwarcia bara.

Wykres Świecowy

Wykres świecowy ze względu na swoją czytelność, wymowność oraz dużą ilość informacji jest najpopularniejszą formą prezentacji wykresu.

Różne podziały w metodologi VSA

W metodologii VSA na podstawie analizy ceny dzielimy bary, świece ze względu na: rodzaj, szerokość spreadu, oraz obszar zamknięcia.

Podział ze względu na rodzaj:

Up Bar – jest to bar lub świeca, której cena

zamknięcia znajduje się powyżej ceny otwarcia.

Down Bar– jest to bar lub świeca, której cena zamknięcia znajduje się poniżej ceny otwarcia.

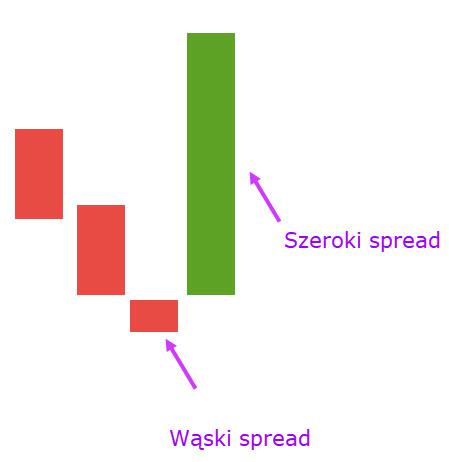

Podział ze względu na szerokość spreadu ceny na barze lub świecy:

Szeroki spread ceny.

Wąski spread ceny.

Analizę szerokości spreadu ceny na barze, świecy przeprowadzamy w odniesieniu do tła wykresu – poprzednich barów lub świec cenowych. Nie możemy zatem z góry określić, szerokości bara, świecy w punktach czy pipsach, ze względu na zmieniającą się charakterystykę rynku.

Podział ze względu na obszar zamknięcia ceny na barze, świecy:

Zamknięcie Wysokie

Zamknięcie W środku

Zamknięcie Niskie

Analiza powyższych elementów przy użyciu metody VSA pozwala określić, czy to popyt czy podaż dominuje na rynku. Wiedząc, gdzie zostały „położone” duże pieniądze i obserwując, jak zamyka się konkretny bar, możemy zrozumieć, co miało miejsce w danym momencie oraz czy ma to dla nas znaczenie w naszym procesie decyzyjnym.

Przykłady

Pomimo faktu, że decyzja o zawarciu transakcji oparta jest o pełną analizę VSA, to silne sygnały VSA poparte dużym wolumenem często stanowią początek nowego trendu, lub rozpoczynają ruch korekcyjny. Spójrzmy na zachowanie się ceny po pojawieniu się silnego sygnału VSA na wybranych spółkach z rynku akcji.

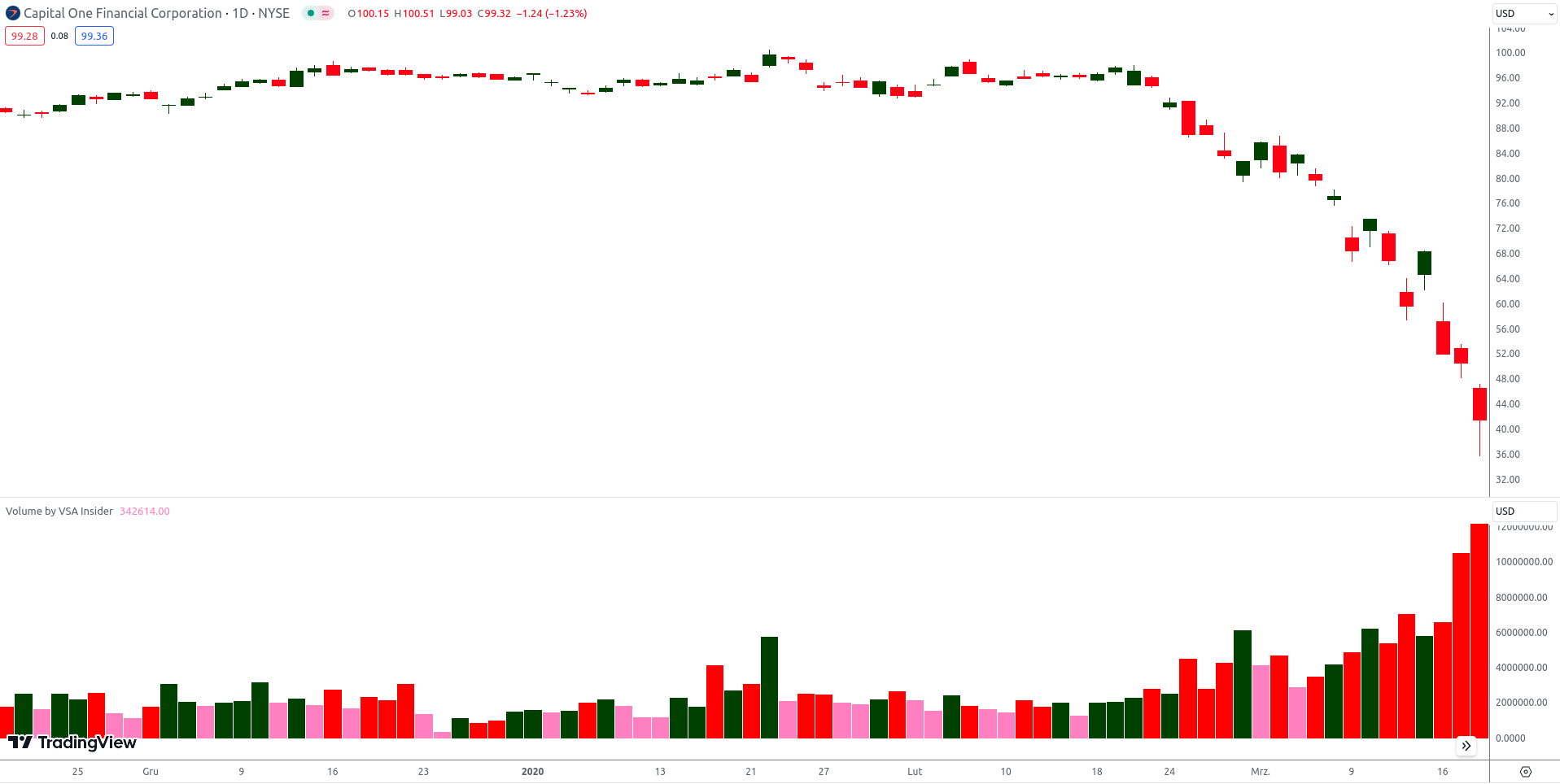

Wykres 2. Capital One Financial Corporation, wykres dzienny.

Na powyższym wykresie widać, że cena spółki jest w wyraźnym trendzie spadkowym. Z perspektywy VSA widać natomiast wyraźną aktywność zakupową. Ostatnia świeca ma szeroki spread, zamknięta jest w okolicy środka świecy spadkowej oraz ma największy wolumen w całym spadku. W nomenklaturze VSA jest to Selling Climax i jest to jeden z silnych sygnałów popytowych.

Wykres 3. Capital One Financial Corporation, wykres dzienny.

Na kolejnym wykresie widać, że po wystąpieniu Selling Climax’u trend na tej spółce zmienił się na wzrostowy.

Następny przykład to spółka Graphic Packaging Holding Company. W tym przypadku również po wyraźnym spadku ceny pojawiła się świeca na największym wolumenie, szerokim spreadzie oraz zamknięta w okolicy środka.

Wykres 4. Graphic Packaging Holding Company, wykres dzienny.

Wykres 5. Graphic Packaging Holding Company, wykres dzienny.

Efektem wystąpienia tak znacznego popytu była długotrwała zmiana trendu.

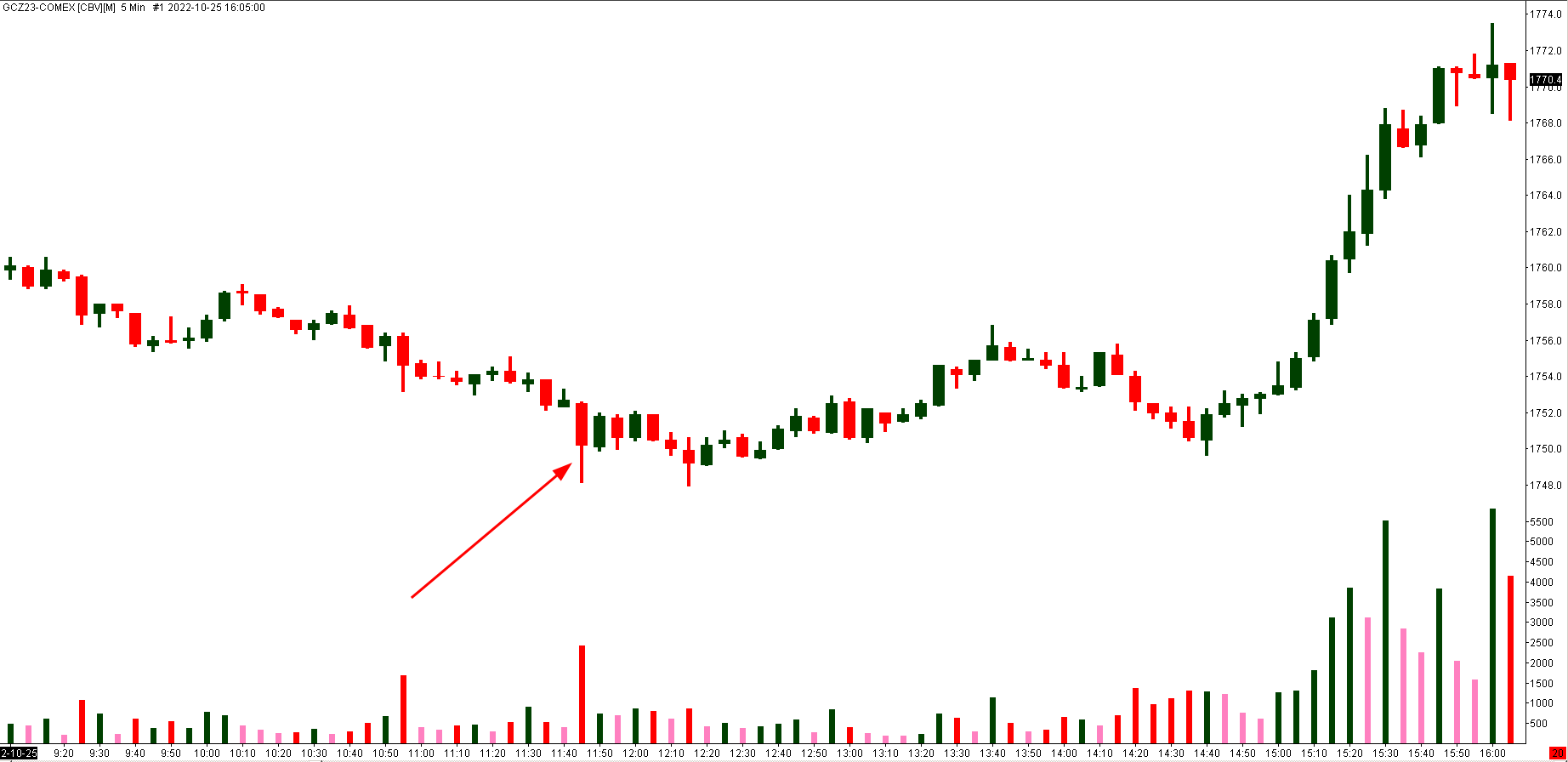

Choć pierwotnie metodologia VSA była opracowywana z myślą o rynku akcji, to ma również zastosowanie na rynku kontraktów terminowych. Poniżej przedstawiony jest przykład Selling Climax’u na wykresie kontraktów terminowych na złoto.

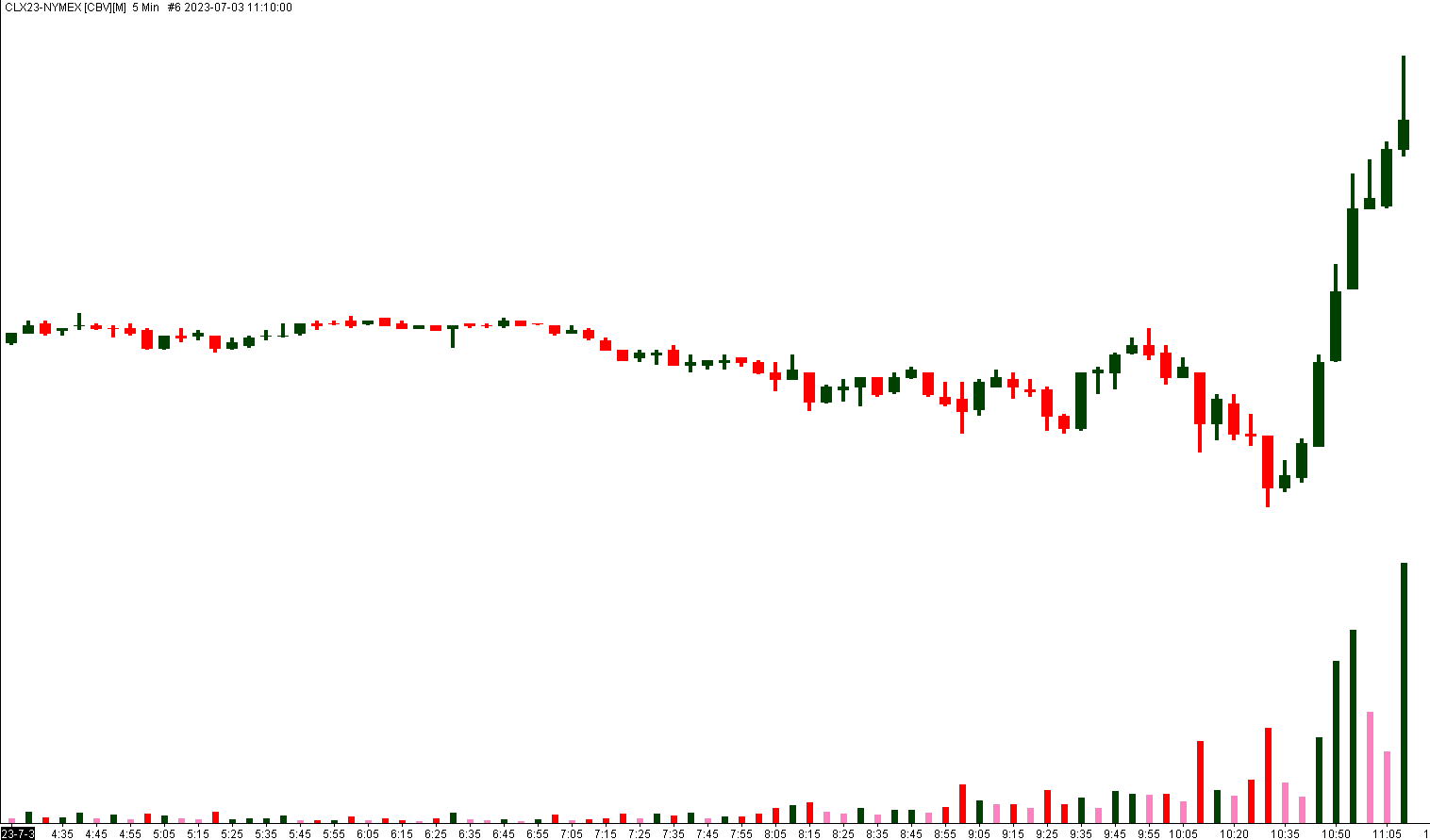

Wykres 6. Kontrakt terminowy na złoto, skala 5m.

Reakcja rynku na wystąpienie Selling Climax’u to wyraźny wzrost ceny.

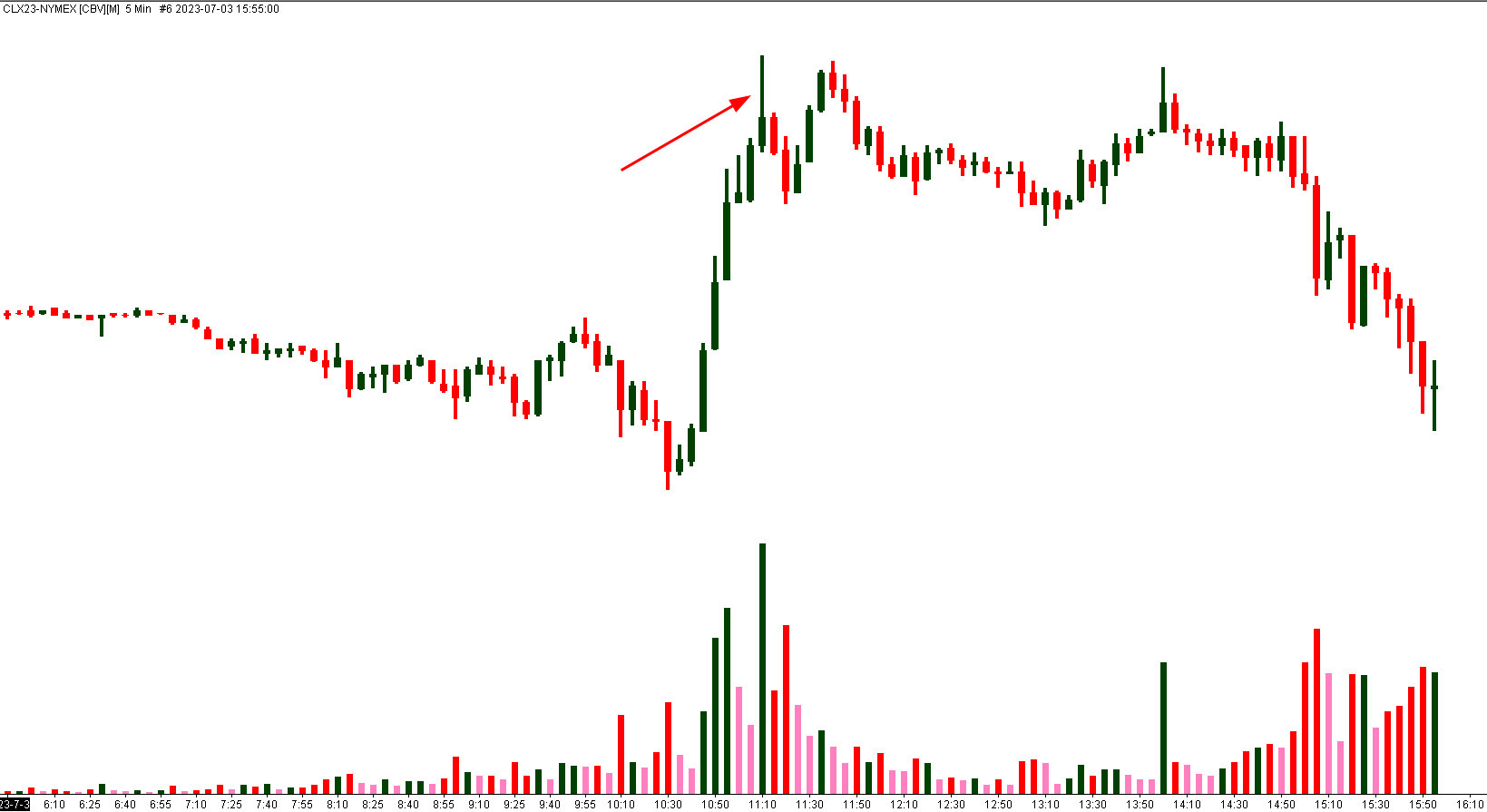

Wykres 7. Kontrakt terminowy na złoto, skala 5m.

Kolejny przykład omawianego sygnału VSA pochodzi z wykresu kontraktu terminowego na Euro.

Wykres 8. Kontrakt terminowy na Euro, skala 5m.

Po wystąpieniu sygnału cena weszła w fazę konsolidacji, a następnie ruszyła na północ.

Wykres 9. Kontrakt terminowy na Euro, skala 5m.

VSA jest metodologią, która polega na analizie zarówno popytu, jak i podaży. Dlatego też, oprócz sygnałów popytowych, które sprawiają, że zaczynamy obserwować daną spółkę, możemy dostrzec, kiedy warto rozważyć sprzedaż spółki, jeśli wcześniej dokonaliśmy zakupów, a cena urosła zgodnie z naszymi założeniami. Jednym z sygnałów wskazujących na pojawienie się podaży na rynku jest Buying Climax. Charakteryzuje się on szerokim spreadem, bardzo dużym wolumenem, zamknięciem świecy wzrostowej w środku, a jego umiejscowienie jest w szczycie, w wyraźnym trendzie wzrostowym.

Przykład Buying Climax’u mogliśmy zaobserwować na spółce Loop Industries Inc. Na poniższym wykresie widać świecę, która wpisuje się w charakter Buying Climax’u.

Wykres 10. Loop Industries Inc., wykres dzienny.

Na kolejnym wykresie widać efekt, który wystąpił po pojawieniu się Buying Climax’u. Warto zauważyć, że cena jeszcze próbowała rosnąć, ale opór w postaci tego sygnału był na tyle silny, że kupującym nie udało się wywindować ceny na nowy szczyt, a w późniejszym czasie cena podążyła w trend spadkowy.

Wykres 11. Loop Industries Inc., wykres dzienny.

Następny przykład to Buying Climax, który pojawił się na spółce Cedar Fair, L.P. Charakterystyczny wolumen sprawia, że taki sygnał trudno przeoczyć podczas obserwacji wykresu.

Wykres 12. Cedar Fair, L.P., wykres dzienny.

Po pojawieniu się sygnału, cena przez dłuższy czas wahała się w określonym, wąskim zakresie, a następnie zaliczyła 80-cio procentowy spadek.

Wykres 13. Cedar Fair, L.P., wykres dzienny.

Kolejne przykłady pochodzą z rynku kontraktów terminowych.

Wykres 14. Buying Climax na wykresie kontraktów terminowych na ropę naftową, skala 5m.

Wykres 15. Reakcja rynku na Buying Climax na wykresie kontraktów terminowych na ropę naftową, skala 5m.

Wykres 16. Buying Climax na wykresie kontraktów terminowych na Euro, skala 5m.

Wykres 17. Reakcja rynku na Buying Climax na wykresie kontraktów terminowych na Euro, skala 5m.

Weź udział w kompletnym kursie inwestycyjnym VSA Trader – weź udział

Podsumowanie metody VSA

Dzięki metodologii VSA jesteśmy w stanie podążać za popytem i podażą oraz obserwować działanie tych dwóch sił na wykresach. Podejmując decyzję inwestycyjną w miejscach gdzie jedna ze stron popyt lub podaż ma w danym momencie dużą przewagę, możemy złożyć, że jesteśmy po dobrej stronie rynku, a prawdopodobieństwo wygenerowania zysku jest wysokie. O ile cała metodologia VSA jest bardziej rozbudowana, to poznanie podstawowych sygnałów może znacznie przyczynić się do poprawy jakości decyzji inwestycyjnych.

Nie mogłeś być z nami? - zobacz nagrania naszych rozmów!

Konferencja Squaber InvestDay 2024 nakierowana była w ogromnej mierze na poszerzanie wiedzy i pozyskanie wartościowych informacji na temat najgorętszych obecnie spółek giełdowych. Zapraszając przedstawicieli i prezesów chcieliśmy dotrzeć tam, gdzie informacje są najpełniejsze i najbardziej wiarygodne - do źródła - mając jednocześnie możliwość wraz z uczestnikami zadać pytania osobiście. Dlatego dyskusje i rozmowy z naszymi gośćmi stanowią ogromną wartość tego wydarzenia, którą pragniemy się podzielić z Inwestorami oraz Klientami Squabera Premium.

-

Szukasz dobrych spółek do swojego portfela?

-

Chcesz wzorem Warrena Buffeta poznać firmę od środka - najpierw poznając ludzi, którzy nią kierują oraz ich podejście do biznesu?

-

Interesują Cię plany, wyzwania, perspektywy oraz największe trudności, z którymi zmagają się najciekawsze obecnie spółki giełdowe?

-

Chcesz wiarygodnych informacji prosto u źródła?

-

Nie mogłeś/mogłaś być z nami na żywo podczas Squaber InvestDay 2024?

Teraz możesz uzyskać dostęp do tej wiedzy oraz wszystkich przeprowadzonych rozmów z przedstawicielami spółek: Creotech S.A., Columbus Energy S.A., yarrl S.A., GK Kęty S.A. oraz EC Będzin S.A.