W 47 tygodniu roku obserwowaliśmy niewielkie odbicie na GPW. Główne warszawskie indeksy zakończyły go wzrostami o ponad 2% (w przypadku WIG20 było to prawie 3%). W tym czasie Strefy Popytu wygenerowały kilka sygnałów, które spełniły warunki wykorzystania ich w portfelu (warunki te są omówione w e-booku oraz w tym wpisie).

Na większy komentarz zasługują aż dwie transakcje kupna na spółce Play (PLY) w momencie, w którym opublikowaliśmy wycenę fundamentalną tej spółki (link) wskazującą, że „Obecna wycena nie jest dla nas w żaden sposób atrakcyjna.”.

Materializują się tutaj różnice między strategiami długoterminowymi oraz krótkoterminowymi, a co za tym idzie inne formułowanie oczekiwań wobec całej strategii oraz pojedynczych transakcji, które w niej występują.

W przypadku Play mowa o dwóch transakcjach, dla których oczekiwany zysk (czyli stopa zwrotu, po której zamykamy pozycję z zyskiem określona przed każdą z tych transakcji), wynosił odpowiednio 4,76% dla transakcji już zamkniętej oraz 5,38% dla transakcji wciąż otwartej. Dla obu ryzyko (inaczej można powiedzieć Stop Loss) został założony na poziomie 2,26% od ceny zakupu. Wartości te wynikają z założeń dla strategii.

W Strefach Popytu praktycznie nie ma dla nas znaczenia czynnik fundamentalny. W dłuższym terminie po PLY nie spodziewamy się wzrostów, co zostało dogłębnie uzasadnione w wspominanej wycenie. Nie oznacza to jednak, że w krótkim nie możemy starać się wykorzystać niewielkich ruchów.

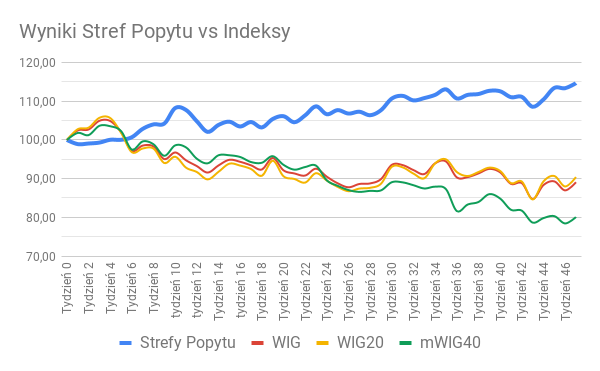

Takie podejście pozwoliło nam osiągnąć takie wyniki w porównaniu z indeksami:

Na spadkowym rynku osiągamy zadowalającą nas stopę zwrotu jednocześnie kontrolując ryzyko zarówno dla pojedynczej transakcji jak i całego portfela. Strategia ta doskonale pokazuje, że:

- trzymanie gotówki w oczekiwaniu na okazje wcale nie musi być czymś złym,

- konsekwentna realizacja swoich zasad przynosi efekty,

- ciągły monitoring zasad jest niezbędny do dokonywania niewielkich korekt (w historii tej strategii było ich kilka np. zmiana zakresu spółek w spektrum zainteresowań czy wprowadzenie warunku minimalnego współczynnika zysku do ryzyka na poziomie 1,5).

Zagadnienie dotyczące tego w jakich okresach jakie czynniki wpływają na stopę zwrotu z inwestycji zostało przez nas przedstawione w tym miejscu. Strona na stanowi wstęp do specjalnych dodatkowych warsztatów. Kluczowa, z punktu widzenia tej dyskusji, jest jednak część, w której porównujemy dwa style inwestycyjne – Value (tj. inwestowanie w wartość) z Momentum (tj. inwestowanie w spółki, które rosną).

Uwaga! Jeżeli interesuje Cię jakie są zasady tej strategii zapoznaj się koniecznie z tym tekstem. Definiuje on, w 6 prostych punktach całą strategię oraz sposób jej wykorzystania w Squaberze!

Wynik portfela i wybranych indeksów za 47 tydzień

%

Strefy Popytu

%

WIG

%

WIG20

%

mWIG40

Wynik portfela i wybranych indeksów od 1 stycznia – 23 listopada 2018

%

Strefy Popytu

%

WIG

%

WIG20

%

mWIG40

Przetestuj alerty ze Stref Popytu bez ryzyka

Wybierz jeden z dostępnych pakietów, aby otrzymywać alerty ze stref popytu i podaży. Niezależnie od wybranego pakietu obowiązuje Cię gwarancja satysfakcji, czyli masz 30 dni na ewentualny zwrot zapłaconych środków.

Szczegóły po kliknięciu w poniższy przycisk.

Pozostałe informacje o wydarzeniach w 47 tygodniu

Liczba wszystkich transakcji

Liczba transakcji kupna

Liczba transakcji sprzedaży

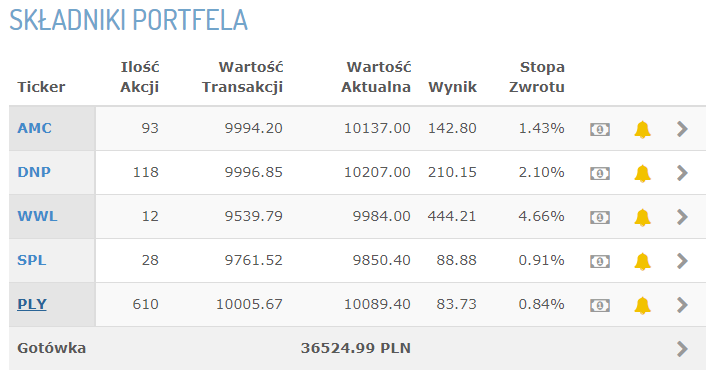

Transakcje na wykresach i skład portfela w 47 tygodniu

Na kilku wykresach umieściliśmy nasz własny wskaźnik dotyczący analizy trendu. Dzięki niemu określamy jaki panuje na danej spółce trend. Więcej na temat wskaźnika i jego zastosowania tutaj.

Inne wydarzenia w portfelu

Brak.

Przetestuj alerty ze Stref Popytu bez ryzyka

Wybierz jeden z dostępnych pakietów, aby otrzymywać alerty ze stref popytu i podaży. Niezależnie od wybranego pakietu obowiązuje Cię gwarancja satysfakcji, czyli masz 30 dni na ewentualny zwrot zapłaconych środków.

Szczegóły po kliknięciu w poniższy przycisk.