Podsumowanie

- Współczesne giełdy są ze sobą bardzo mocno powiązane

- GPW nie jest wyjątkiem – na nasz parkiet również wpływają globalne nastroje

- WIG20 wcale nie podąża tak ściśle za DAXem

- Tylko jeden parkiet doskonale odzwierciedla ruchy WIG20

W obecnym świecie, w którym poszczególne gospodarki cechują się wysokim stopniem wrażliwości na globalną koniunkturę, a wszelkie procesy gospodarcze są ze sobą znacznie powiązane nie można oczekiwać, że zachowanie parkietu giełdowego zależy jedynie od sytuacji wewnętrznej kraju.

I tak rzeczywiście nie jest, co dobrze pokazuje fakt, że pewna grupa giełd wciąż znajduje się obecnie w hossie, inna cały czas podlega szerokiej konsolidacji, a jeszcze inna od długiego czasu szoruje po dnie.

Znalezienie parkietów, do których porównywać można koniunkturę na polskiej giełdzie jest bardzo ważnym elementem analizy makroekonomicznej, która pozwala w skuteczny sposób oceniać, czy dane trendy są zgodne z ogólnym sentymentem czy nie. By je odnaleźć, wystarczy znaleźć odpowiedź na pytanie – czy WIG20 podąża za zagranicznymi parkietami?

Czy WIG20 podąża za zagranicznymi parkietami? W poszukiwaniu zależności.

Zbadać związek między zachowaniem dwóch indeksów giełdowych można na 3 sposoby.

Trzeba:

- przeanalizować ich fundamenty (położenie geograficzne giełd, związek między gospodarkami),

- sprawdzić wizualnie wykresy ich notowań,

- zbadać zależność statystyczną.

Pierwszy ze sposobów jest żmudny i czasochłonny, a także, podobnie jak analiza fundamentalna nie daje sygnałów kupna i sprzedaży, w ten sposób nie stwierdzimy, czy dane indeksy giełdowe rzeczywiście poruszają się zgodnie czy może jednak niezależnie.

Drugi z kolei stanowi uzupełnienie pierwszego, gdyż daje odpowiedź na pytanie: czy analizowane indeksy poruszają się podobnie.

SQUABER, ALERTY I POWIADOMIENIA GIEŁDOWE.

Jako użytkownik Squabera masz dostęp do wiedzy oraz najważniejszych wiadomości rynkowych zupełnie za darmo. Dołącz do grona nasz klientów!

Trzeci zaś sposób jest najbardziej wiarygodny, ponieważ daje wyrażoną ilościowo ocenę, która wskazuje najczęściej siłę i kierunek związku. Pomija on co prawda analizę fundamentalną, jednak jeżeli zidentyfikujemy już zależność nie jest ona już konieczna, choć oczywiście warto ją przeprowadzić.

O korelacji słów kilka.

Zależność statystyczną bada się zwykle za pomocą współczynnika korelacji liniowej Pearsona, który, choć wykorzystywany szeroko przez inwestorów oraz analityków, nie jest dostatecznie dobrze rozumiany. Najważniejszy błąd, jaki popełniają badacze-amatorzy, to uznawanie wysokich wartości za dowód na istnienie związku przyczynowo-skutkowego. Do dziś bowiem na przykład nawet (niektórzy) ekonomiści błędnie interpretują wysoką korelację między bezrobociem i inflacją (sam A.W. Phillips, który odkrył tę zależność, mówił jedynie o “wymienności”, a nie przyczynie i skutku).

Wysoka korelacja nie jest wystarczającym dowodem na to że jedna zmienna wpływa na drugą, tak jak w przypadku np. liczby utonięć w basenie w danym roku oraz liczby filmów, w których wystąpił Nicolas Cage w danym roku (korelacja między nimi wynosi ponad 65%, jednak intuicyjnie czujemy, że o żadnym związku przyczynowo-skutkowym nie może być mowy). Wysoka korelacja jest jedynie potwierdzeniem (a nie dowodem) istnienia związku przyczynowo-skutkowego. I tak na przykład, w pierwszej kolejności próbuje się dowieść takiej zależności fundamentalnie, analizując jakościowo obie zmienne, a następnie swoje wnioski potwierdza się za pomocą współczynnika korelacji.

Przykład? Cena akcji KGHM i cena miedzi. Z fundamentalnego punktu widzenia wiemy, że cena miedzi powinna wpływać na akcje miedziowego giganta, gdyż to ten surowiec jest przez spółkę wydobywany i sprzedawany. Jeżeli cena miedzi wzrośnie, KGHM osiągnie wyższe przychody i zyski, co wpłynie pozytywnie na cenę akcji. Jeżeli tak jest, współczynnik korelacji między tymi zmiennymi powinien wskazać wysoką, dodatnią wartość. I tak rzeczywiście jest, w okresie między 2005 i 2015 korelacja mierzona tym współczynnikiem wyniosła prawie 88%.

Wartość wskazywana prze współczynnik korelacji liniowej Pearsona informuje o dwóch rzeczach: sile związku (powyżej 75% zależność jest silna, poniżej 40% słaba – ocena ta jest w całości subiektywna) oraz kierunku związku (dodatnie wartości oznaczają, że gdy jedna zmienna rośnie, rośnie również druga, z kolei ujemne wartości informują o tym, że gdy jedna zmienna rośnie, druga spada).

Potencjalni partnerzy WIG20.

GPW nie jest jak najbardziej niezależną giełdą, a to co dzieje się w Warszawie ma zwykle ogromny związek z tym co dzieje się na świecie. Dlatego też warto wiedzieć, na które inne indeksy giełdowe wrażliwy jest WIG20, gdyż zdobywamy wtedy dodatkowe źródło informacji i skuteczniej prognozujemy koniunkturę na rodzimym rynku.

Istnieje kilka giełd, z indeksami których WIG20 mógłby korelować z powodów fundamentalnych.

Pierwsza jest oczywiście niemiecka – Niemcy to największy partner handlowy Polski, a koniunktura na niemieckim rynku ma silny wpływ na to co dzieje się w naszym kraju. Stąd też, jeżeli inwestorzy negatywnie wyceniają przyszłą koniunkturę w Niemczech, wiedzą również, że nieco słabiej może być także w Polsce.

Drugim parkietem giełdowym jest ten ze Stanów Zjednoczonych, gdyż jest on pod tym względem światowym liderem, a to co dzieje się na NYSE powinno przenosić się na pozostałe giełdy globu. Jeżeli zaś sprawdzamy związek S&P500 i WIG20, warto również zbadać zależność polskiego indeksu, oraz liczonego przez agencję MSCI indeksu dla całego rozwiniętego świata.

Następnie, warto zastanowić się czy WIG20 koreluje z pozostałymi, największymi indeksami giełdowymi kontynentalnej Europy, szczególnie z peryferiów tego obszaru, czyli z Włoch i Hiszpanii.

Wszystkie wymienione wyżej indeksy giełdowe notowane są na giełdach najwyżej rozwiniętych krajów, do których Polsce jest wciąż bardzo daleko. Warszawska giełda znajduje się w innym koszyku, niż powyższe indeksy, jako że Polska jest nadal krajem rozwijającym się.

Z tego też powodu należy w również sprawdzić związek WIG20 z najważniejszymi indeksami giełdowymi Czech i Węgier, które to kraje znajdują się w tym samym regionie geopolitycznym. W tym gronie powinny znaleźć się także takie kraje jak Rosja czy Ukraina, jednak obecna sytuacja techniczna indeksów giełdowych tych krajów pozwala sądzić, że analiza korelacji nie da wiarygodnych wyników.

Jeżeli zaś sprawdzamy związek WIG20 i indeksów giełdowych krajów rozwijających się, warto sprawdzić jak notowania polskiego indeksu zbieżne są z indeksem MSCI dla krajów wschodzących Europy i całego świata.

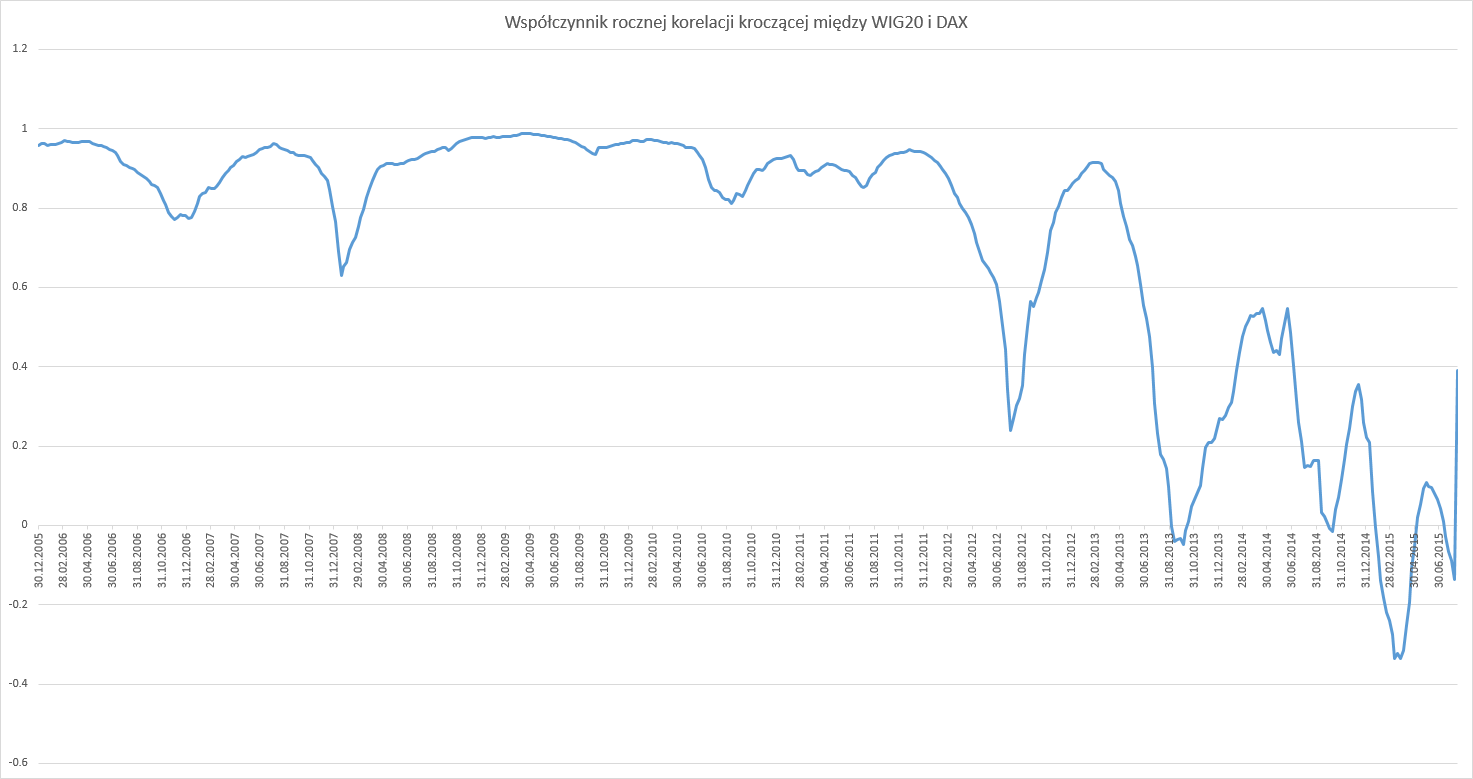

Polska i Niemcy – od 3 lat w separacji.

Związek WIG20 z DAX’em był jeszcze kilka lat temu oczywisty i uznawany za pewnik. Polska giełda nierzadko notowała podobne wzrosty lub spadki w ciągu dnia, co jej niemiecki odpowiednik, a jej zachowanie w ciągu tygodnia niemal odwzorowywało zachowanie giełdy naszego zachodniego sąsiada.

Jako dowód może posłużyć wskaźnik korelacji, który wskazuje, że między kursem WIG20 a kursem DAX w 2005 roku istniała bardzo wysoka, 96% korelacja.

Związek w późniejszych latach również był silny – w tym w 2008 roku wyniósł aż 98% (co nie dziwi, biorąc pod uwagę fakt, że w tym czasie wyprzedawane były wszystkie akcje, niezależnie od pochodzenia). Co ciekawe jednak, w pewnym momencie ten związek znacząco osłabł. W 2012 roku na przykład, korelacja wyniosła silne 85%, jednak już w 2013 roku spadła do poziomu 24%. Od tego czasu pozostała na niskim poziomie i nic nie wskazuje na to, by sytuacja miała się zmienić.

Współczynniki korelacji dla poszczególnych lat wskazuje poniższa tabela:

| 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| 96% | 79% | 80% | 98% | 97% | 92% | 94% | 85% | 24% | 26% | 39% |

Znacznie bardziej precyzyjnym mierzeniem związku nie jest jednak przeliczenia wskaźnika dla każdego roku, a jego obliczenie w formie kroczącej (na dokładnie takiej samej zasadzie, na jakiej liczona jest średnia krocząca). Każda wartość powstałej w ten sposób zmiennej będzie wskazywała wartość wskaźnika korelacji liniowej dla ostatnich 52 tygodni (bo właśnie dla tygodniowych danych jest liczona).

Tu również widać, że przed 2012 rokiem korelacja utrzymywała się w stabilnym przedziale 80-100%, podczas gdy po tym czasie znacząco się załamała.

Co ciekawe jednak, nie wynika to z faktu, że WIG20 przestał reagować na to jak zachowuje się DAX. W perspektywie tygodnia czy nawet miesiąca układ niemal wszystkich szczytów i dołków jest zachowany, to po prostu fundamentalny trend na obu indeksach się zmienił. WIG20 w krótkim terminie być może ulega podobnym wahaniom co DAX, jednak wystarczy, że notuje nieco silniejsze ruchy w jedną ze stron, a to powoduje, że rozregulowaniu ulega zarówno sama korelacja, jak i długoterminowa tendencja.

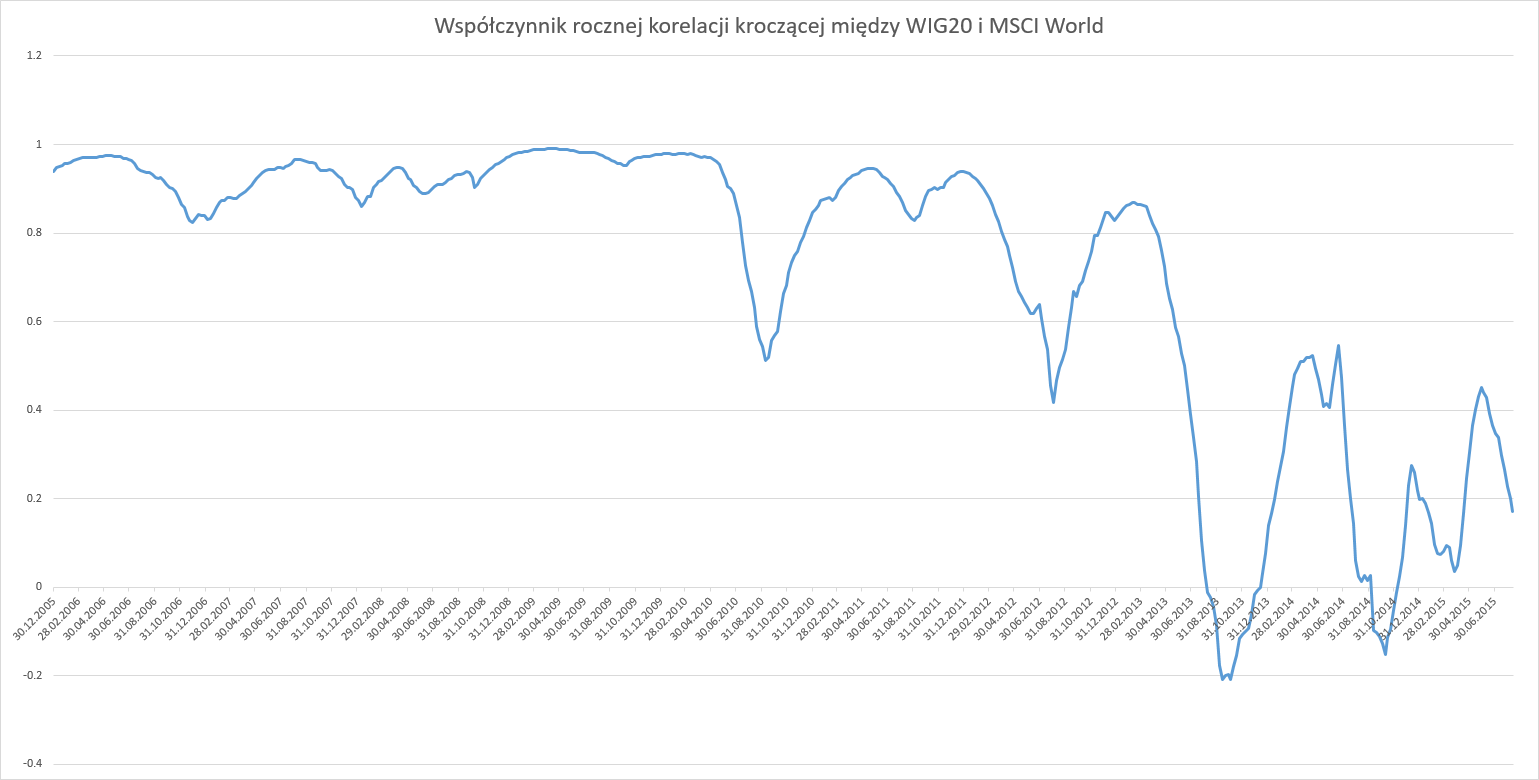

WIG20 i świat

Pozostając przy indeksach giełdowych krajów rozwiniętych, warto sprawdzić, jak zachowuje się polski parkiet giełdowy gdy zmienia się ogólne, globalne nastawienie do akcji. Wykorzystany do tego został indeks MSCI World, który obrazuje zachowanie giełd rozwiniętego świata, od Stanów Zjednoczonych, przez Zachodnią Europę, po Japonię i Australię. Dlaczego WG20 miałby korelować z giełdami krajów rozwiniętych, choć sam do tej grupy nie należy? Dlatego, że ostatecznie dotyczy on tej samej klasy aktywów – akcji, a więc ryzykownych instrumentów finansowych i w okresach wzrostu awersji do ryzyka traci na wartości, a w czasie dobrej koniunktury giełdowej zyskuje.

Trzeba jednak wiedzeć, że niezależnie od tego, co wskazuje powyższy wskaźnik korelacji kroczącej WIG20 i MSCI World, drugi z indeksów to w ogromnej mierze zachowanie przede wszystkim giełdy amerykańskiej, gdyż ma ona w indeksie największy udział. Podczas gdy druga największa, notowana w indeksie giełda (japońska) ma jedynie 8,8-procentowy wkład, a udział trzeciej (brytyjskiej) nie przekracza 7,9%, amerykańskie akcje wpływają na notowania MSCI World w aż 57,7%.

Trzeba więc pamiętać o silnym wpływie akcji z USA na kurs tego indeksu, nie tylko z powodu ich wysokiego udziału, ale też dlatego, że Stany Zjednoczone to lider pod wieloma względami i między innymi to amerykański parkiet giełdowy wyznacza kierunek globalnej koniunktury na rynkach akcji.

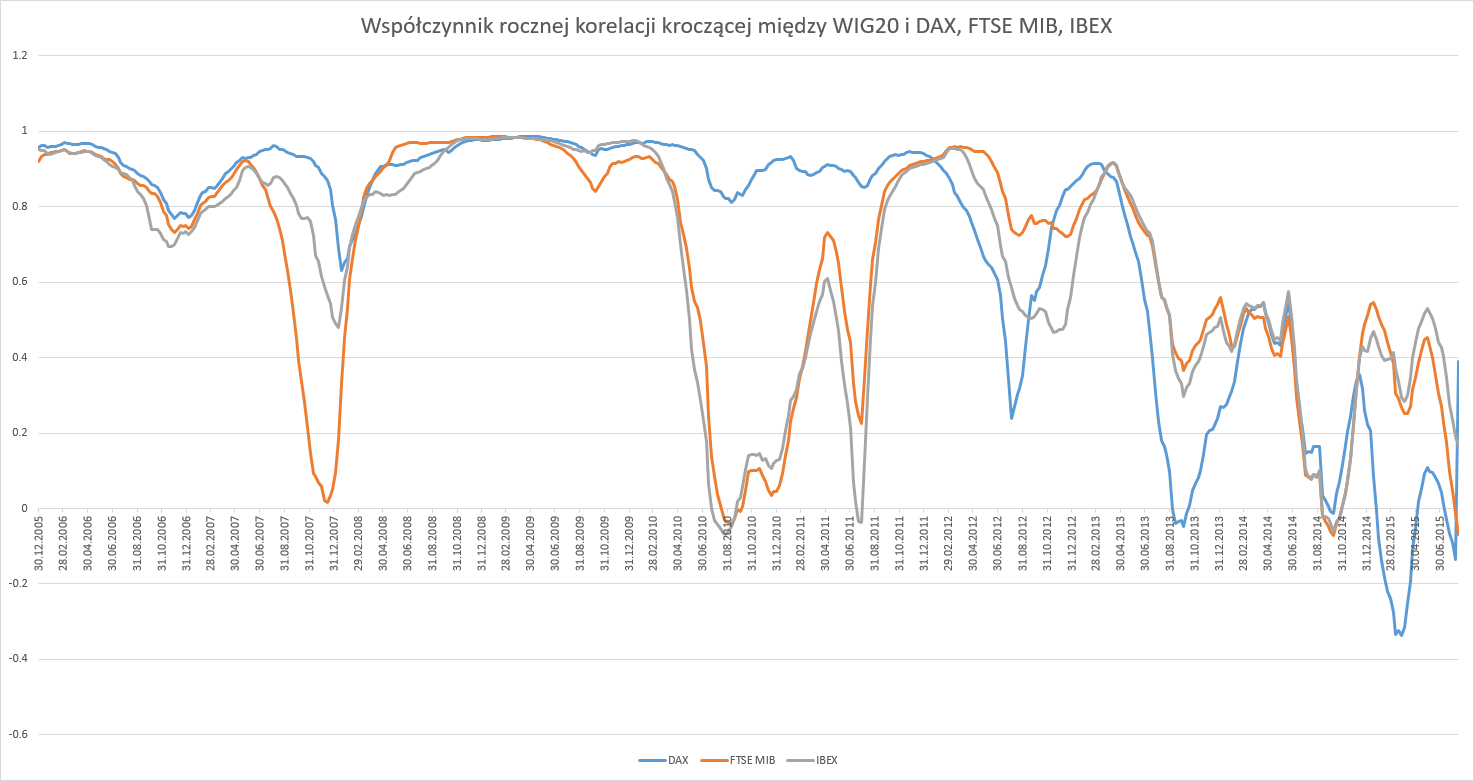

Polska bliżej peryferiów Europy?

Największe kraje z południa naszego kontynentu mają całkowicie odmienne problemy niż polska gospodarka, gdyż należą do strefy euro. Oddały przez to część swojej suwerenności – przede wszystkim niezależność polityki monetarnej – i mają znacznie zawężone pole manewru, jeżeli chodzi o walkę ze słabą koniunkturą. Z tego też powodu, polska giełda, traktowana przez globalnych inwestorów jako bardziej ryzykowna, swoim zachowaniem zbliżona może być właśnie do giełd tej grupy krajów.

I rzeczywiście, analiza korelacji zdaje się to potwierdzać.

Co prawda przed 2012 rokiem związek WIG20 i DAX pozostawał silniejszy i znacznie bardziej stabilny, jednak po wybuchu kryzysu zadłużenia w Europie europejskie parkiety podzieliły się na grupy krajów, których dotyczą problemy z długiem (PIIGS, czyli między innymi właśnie Włochy i Hiszpania), oraz te, które z długiem problemów nie mają (przede wszystkim analizowane Niemcy).

Nie dziwi więc fakt, że WIG20 po 2012 roku silniej skorelowany był z parkietami, które inwestorzy także uważali za bardziej ryzykowne.

Polska wśród krajów rozwijających się

Nie ulega jednak wątpliwości, że Polska nie należy do tej samej grupy krajów, co wspomniane powyżej Niemcy, USA czy Włochy i Hiszpania. Nasz kraj jest przez większość instytucji finansowych uważany za wciąż rozwijający się, a fakt, że uważają one, iż pod pewnymi względami Polskę zaliczyć można do krajów rozwiniętych działa na niekorzyść WIG20.

Oznacza to bowiem jedno – z jednej strony, polski parkiet nie oferuje tego samego potencjału, co giełda w Indiach czy Turcji, a z drugiej strony, nie daje tego samego poziomu bezpieczeństwa, co parkiet w Niemczech czy Francji.

Polska jest więc zwykle pomijana zarówno w momentach, gdy globalny kapitał płynie do najbardziej perspektywicznych państw rozwijających się (jak np. Indie, RPA), jak i wtedy, gdy na fali wzrostu awersji do ryzyka trafia do krajów z grona bezpiecznych przystani.

Niemniej jednak, WIG20 powinien korelować zarówno z poszczególnymi indeksami giełdowymi parkietów z krajów naszego regionu, jak i ogólnym indeksem krajów rozwijających się, gdyż dość skutecznie uśrednia on wzrosty na najlepszych parkietach oraz spadki na najgorszych do poziomu średniaka, na jakim znajduje się GPW.

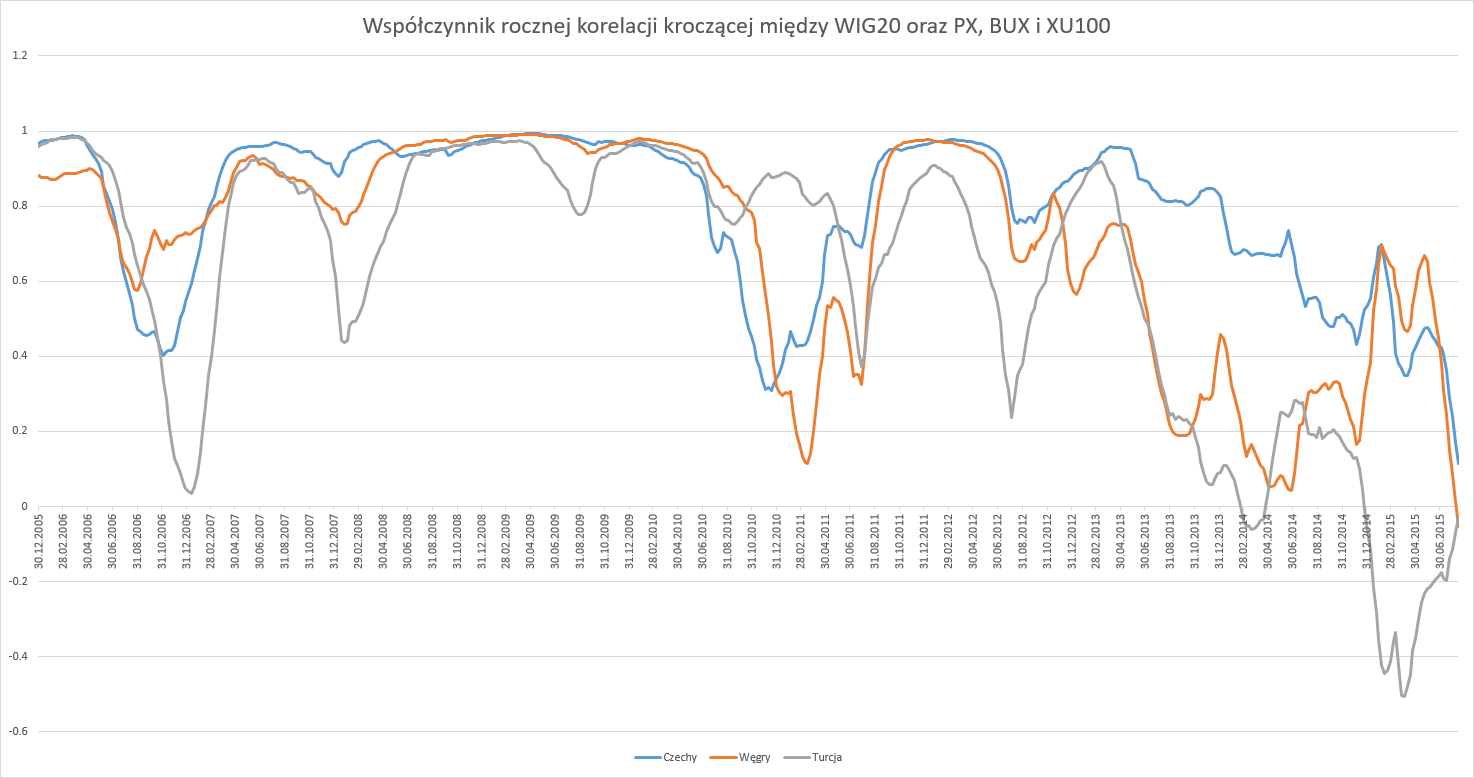

WIG20 i jego europejscy rówieśnicy

Wśród giełd, które przez globalnych inwestorów zaliczane powinny być do tego samego koszyka, zaliczane są (oprócz polskiego) parkiety w Czechach, na Węgrzech, w krajach bałtyckich (na Litwie, w Łotwie i Estonii) a także w Turcji (to ostatnie jest mocno naciągane, jednak zawsze lepiej przebadać więcej niż mniej elementów).

Również w przypadku indeksów PX (Czechy), BUX (Węgry) oraz XU100 (Turcja) widać, że korelacja w miarę stabilna przed 2011 znacząco rozregulowuje się w ostatnich latach. Niemniej jednak, to z Czechami polski parkiet pozostawał w najwyższej korelacji najdłużej.

Współczynniki korelacji za ostatnie 52 tygodnie dla wszystkich trzech indeksów wskazują wartości niższe niż 15% lub wyższe niż -15%, co świadczy o tym, że przez ostatni rok między indeksami z Czech, Węgier i Turcji oraz polskim WIG20 nie występował związek.

Dokładnie takie same wnioski nasuwają się z analizy korelacji między polskim indeksem i parkietami z krajów nadbałtyckich. W ich przypadku korelacja zanika również kilka lat po kryzysie, choć trzeba przyznać, że w latach go poprzedzających nie była zbyt wysoka, w dodatku współczynnik korelacji ruchomej podlegał znaczącym wahaniom.

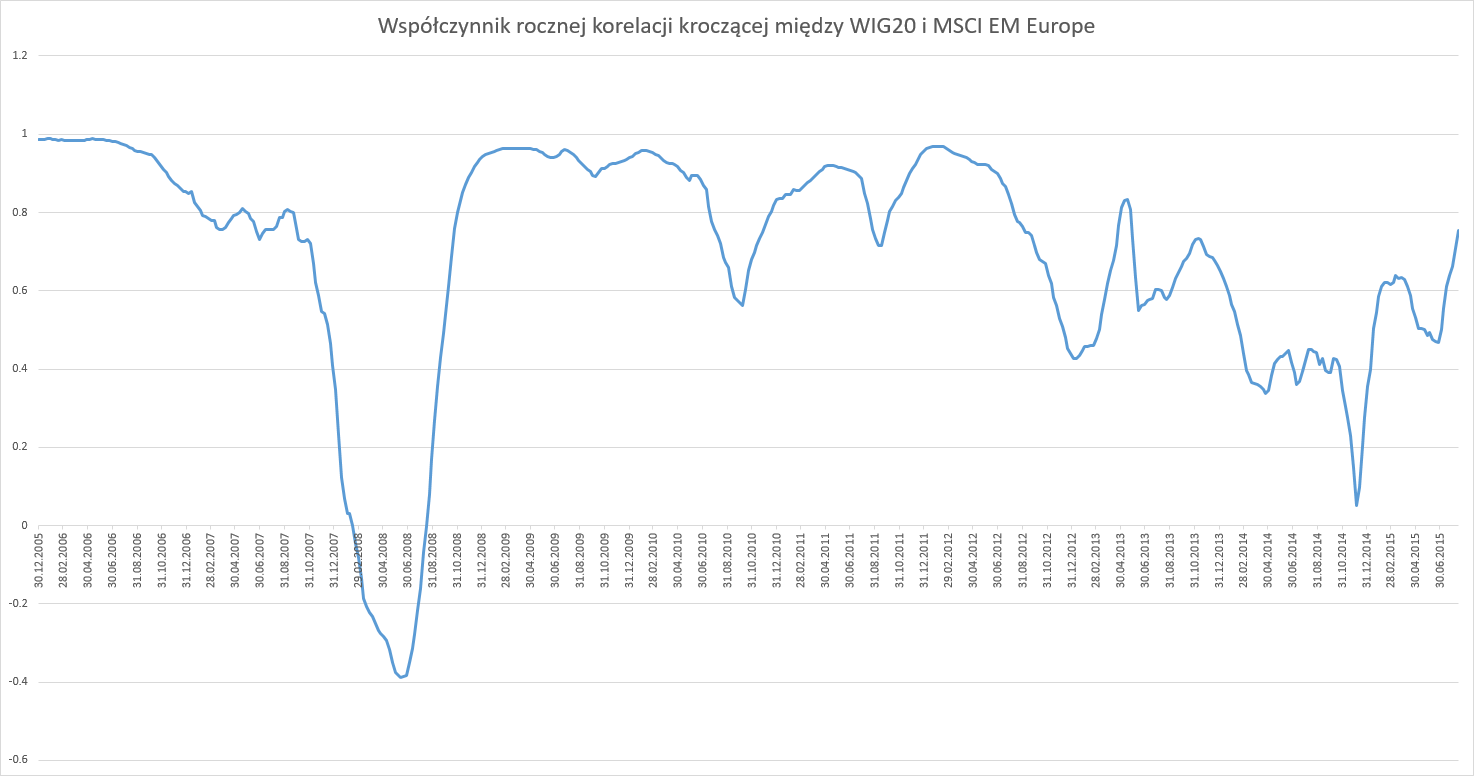

Agencja MSCI liczy indeks, który grupuje kraje podobne do Polski – leżące w Europie, jednak zaliczane do krajów rozwijających się. Akcje notowane na GPW mają w nich całkiem spory udział, który sięga 21%. Z samego tylko tego powodu WIG20 powinien korelować z MSCI EM Europe (choć korelacja ta jest oczywiście nieco ułomna, gdyż jedna ze zmiennych stanowi część drugiej zmiennej). Dodatkowo, zdecydowanie mocniej zadziała w tym przypadku efekt portfelowy, gdyż kraje te do jednego koszyka zaliczone zostały przez uznaną, międzynarodową instytucję.

Korelacja między WIG20 i MSCI EM Europe przez ostatnie 4 lata pozostawała niska z dwóch powodów. Po pierwsze, polski indeks ogólnie stracił w tym okresie silne powiązanie z parkietami w Europie, a po drugie, wpływ rosyjskiej giełdy na MSCI EM Europe jest niemal tak silny, jak wpływ parkietu z USA na MSCI World. Rosyjskie akcje mają bowiem aż 47-procentowy udział w indeksie europejskich krajów rozwijających się.

Nic więc dziwnego, że spadający RTS (główny indeks rosyjskiej giełdy) ciągnie w dół cały MSCI EM Europe, skoro przez ten drugi przez cały widoczny powyżej okres niemal odwzorowywał jego zachowanie. Indeks RTS traci na wartości z powodów ważnych dla gospodarki rosyjskiej, co nie wpływa w znacznym stopniu na notowania pozostałych indeksów regionu. Z tego też powodu związek między nim i WIG20 nie został przeanalizowany.

To właśnie Rosja powoduje, że WIG20 w tak słabym stopniu koreluje z indeksem MSCI EM Europe. Nie dowodzi to więc, że nie ma związku między polskim indeksem i giełdami państw wschodzących. Aby sprawdzić czy tak jest trzeba spojrzeć szerzej i wziąć pod uwagę indeks EM z całego świata.

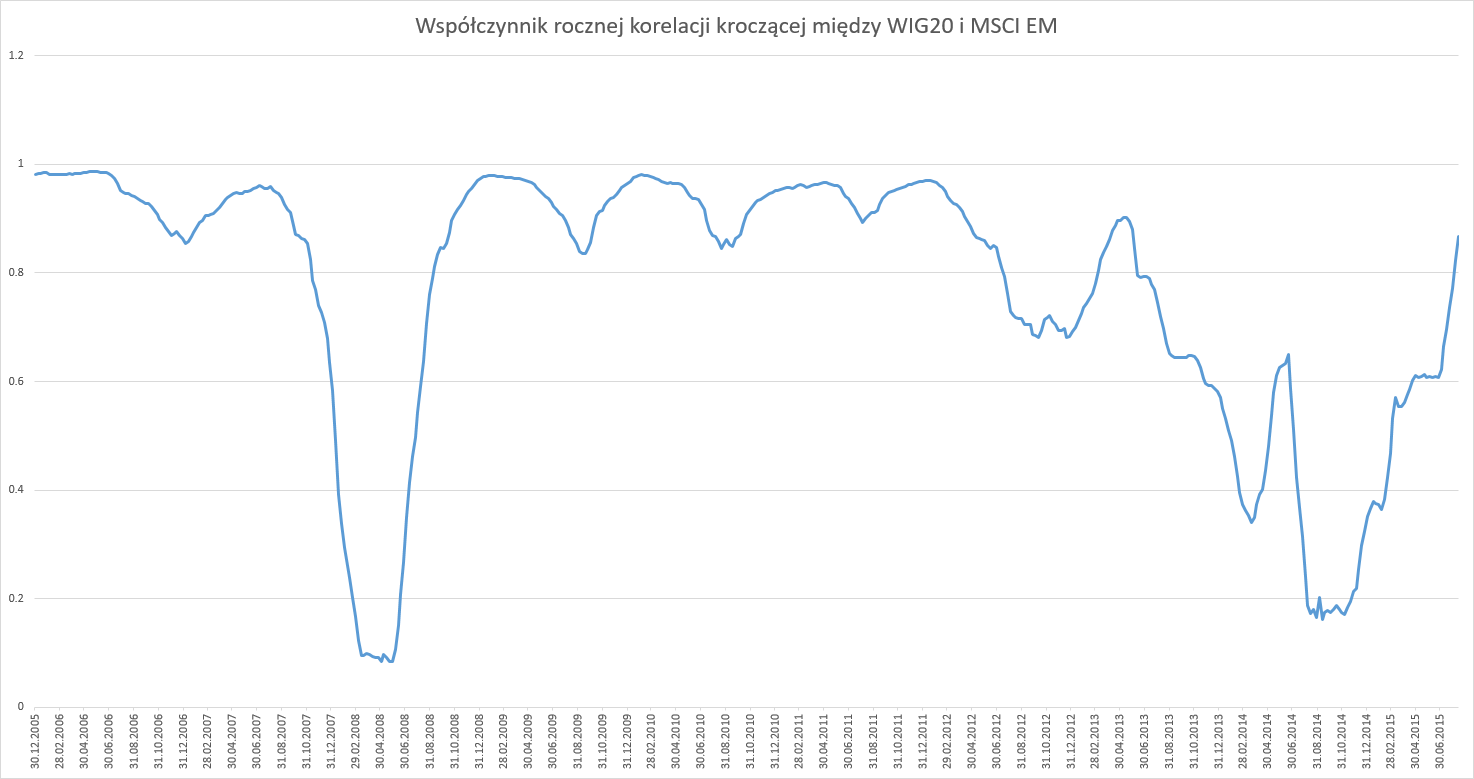

Bingo!

I rzeczywiście, za wyjątkiem dwóch epizodów (2008 i 2014) roczna korelacja między WIG20 i MSCI EM niemal przez cały czas znajdowała się powyżej 80%, w tym jest również najwyższa dla ostatnich 52 tygodni spośród badanych indeksów.

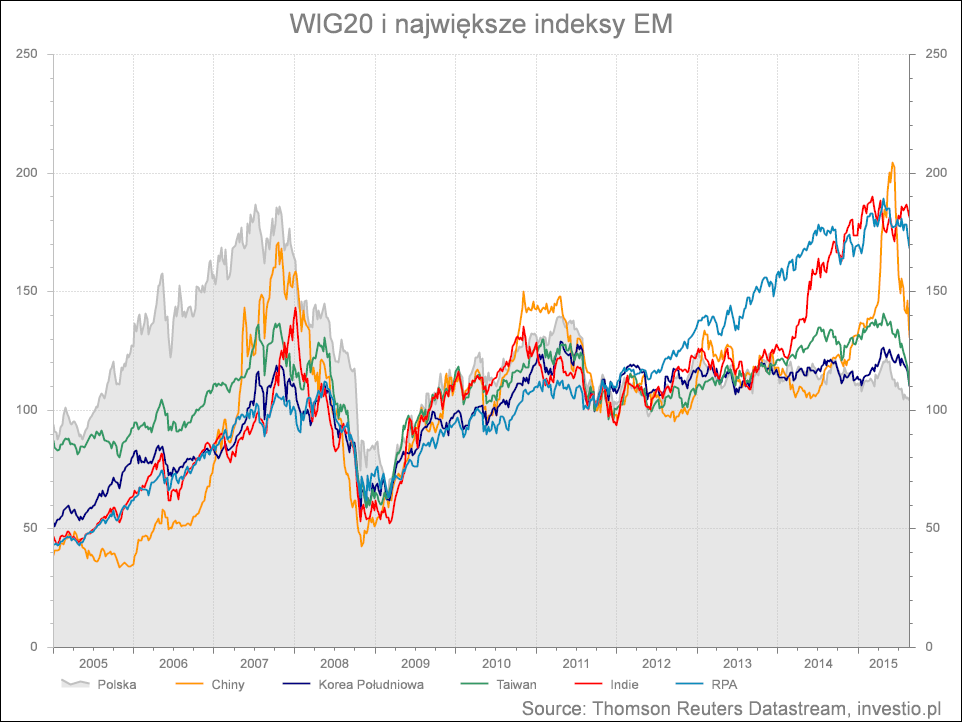

Widać to zresztą po wykresie notowań obu tych indeksów poniżej.

Globalni inwestorzy traktują więc główny warszawski indeks giełdowy niemal na równi z parkietami Azji Wschodniej czy Ameryki Południowej, chociaż co widać po notowaniach indeksów o największym udziale w tym indeksie, WIG20 pod względem osiąganych stóp zwrotu znajduje się w gronie średniaków.

Co bardzo ważne, korelacja nie jest zaburzona wysokim udziałem polskich akcji w indeksie MSCI EM, gdyż takiego udziału one nie mają. GPW nie może się równać z takimi parkietami jak ten z Chin, Indii czy Korei Południowej i z tego też powodu zmiany na polskiej giełdzie nie mają praktycznie żadnego znaczenia dla zachowania MSCI EM.

Czy WIG20 podąża za zagranicznymi parkietami?

Na tytułowe pytanie nie da się odpowiedzieć jednym słowem. Do niedawna rzeczywiście tak, koniunktura na globalnym rynku akcji, wyznaczana przez zagraniczne parkiety silnie wpływała na notowania WIG20. Polski indeks równocześnie z DAX’em czy S&P500 piął się na nowe szczyty w czasie hossy przed 2008 rokiem, jak i równie mocno tracił na wartości w czasie kryzysu. Po tym czasie jednak, po latach 2011-2012 notowania polskiego indeksu rozjechały się z zagranicznymi.

Nie ma się co dziwić, świat po kryzysie jest znacznie bardziej skomplikowany, a gospodarki podzielone. Inwestorzy znacznie ostrożniej lokują kapitał, przez co światowe giełdy podzieliły się na wiele grup i podgrup. WIG20 zaliczony został do grona krajów rozwijających się, w dodatku, jest w grupie “nijakich” indeksów pokroju Korei Południowej czy Tajwanu, a więc znacznie mniej atrakcyjnych od Indii czy Tajlandii, ale też znacznie bezpieczniejszych niż Brazylia lub Rosja.

Dlaczego ważne jest, aby wiedzieć z jakimi indeksami koreluje WIG20? Przede wszystkim po to, by bieżącą koniunkturę na polskim rynku poprawnie osadzić w globalnym sentymencie względem gospodarek wschodzących. Wiemy wtedy, czy trwający ruch jest jedynie korektą względem tego, co dzieje się w innych krajach EM, czy jednak idzie zgodnie z indeksami gospodarek wschodzących. Dostajemy wtedy potwierdzenie naszego scenariusza i mamy dużą pewność, że poprawnie określiliśmy sytuację.

Z drugiej zaś strony, wiemy gdzie szukać sygnałów o nadchodzącej hossie. Polskich inwestorów frustruje bowiem fakt, że pomimo świetnych informacji z polskiej gospodarki (dynamiczny i stabilny wzrost PKB, wciąż spadające bezrobocie) WIG20 znajduje się w konsolidacji przechodzącej w trend spadkowy. Jak widać jednak na pokazanym wcześniej wykresie, na którym notowania WIG20 nałożone zostały na indeks MSCI EM sytuacja polskiego indeksu nie jest wyjątkowa, a podobny marazm ma miejsce także na innych parkietach.

Dlaczego dane z polskiej gospodarki nie mają więc znaczenia? Dlatego, że dla globalnych inwestorów Polska znajduje się w koszyku krajów rozwijających się, więc dopóki perspektywy rysujące się przed tą częścią krajów nie będą pozytywne, nie będzie miało znaczenia, czy są wśród nich jakieś perełki.

CHCESZ OTRZYMYWAĆ WIĘCEJ INFORMACJI Z GIEŁDY?

Dzięki Squaberowi otrzymasz taką możliwość. Codzienne informacje rynkowe oraz całkowicie darmowa baza wiedzy jest na wyciągnięcie ręki.