Polski sektor bankowy jest jednym z najciekawszych segmentów naszej gospodarki. W ostatnich latach przeszedł on przez liczne wyzwania, wychodząc z nich z rekordowymi wynikami, a jednocześnie stojąc w obliczu problemów, które mogą zahamować jego dalszy rozwój. Czy warto zainwestować w banki? Jakie są ich perspektywy? Sprawdźmy, co dzieje się w polskim sektorze bankowym i jakie szanse przed nim stoją.

Rekordowe wzrosty w trudnych czasach

Notowania polskiego sektora bankowego na giełdzie wzrosły od października 2022 roku o imponujące 200%. Tak dynamicznych wzrostów nie notowano ani po kryzysie finansowym w 2009 roku, ani po odbiciu po pandemii w 2021 roku. Co stoi za tym sukcesem? Kluczowym czynnikiem były wysokie stopy procentowe, które znacząco podniosły rentowność banków.

W 2024 roku wskaźnik ROE (rentowności kapitału własnego) wynosił około 15%, co jest wynikiem znacząco przekraczającym koszt kapitału. Dla inwestorów giełdowych oznacza to atrakcyjny sektor generujący stabilne zyski.

Dywidendy na rekordowym poziomie

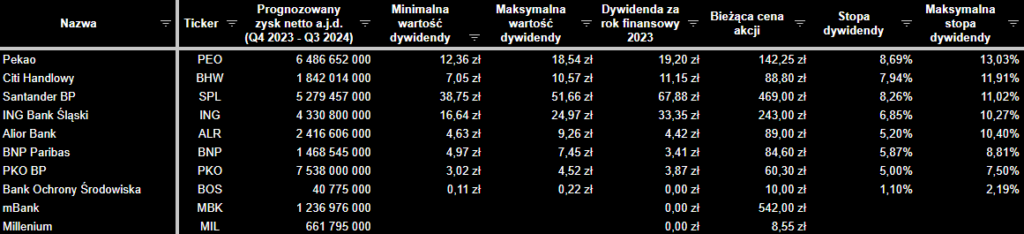

Dywidendy wypłacane przez polskie banki za 2023 rok również osiągnęły rekordowy poziom. W 2025 roku prognozuje się podobne wyniki, co czyni banki atrakcyjną opcją dla inwestorów szukających regularnych wypłat. Szczególnie wyróżniają się PKO BP, Alior Bank i BNP Paribas, które mogą zaoferować jeszcze wyższe stopy zwrotu.

Zobacz analizę wideo Michała Palaczyka:

Problemy strukturalne sektora bankowego

Mimo sukcesów, sektor bankowy w Polsce zmaga się z wieloma wyzwaniami. Jednym z głównych problemów jest niski poziom kredytowania przedsiębiorstw w relacji do PKB. W Polsce ten wskaźnik jest jednym z najniższych w Europie, co wynika z ostrożnej polityki kredytowej firm oraz wsparcia inwestycji ze środków unijnych.

Ponadto, duża część depozytów bankowych zamiast być przeznaczana na kredyty, trafia na zakup obligacji skarbu państwa. Jest to efektem przepisów podatkowych, które promują inwestowanie w obligacje, ograniczając potencjał rozwoju gospodarki poprzez kredytowanie.

Konsolidacje i zmiany na rynku

W ostatnich latach obserwujemy rosnące zainteresowanie konsolidacją sektora bankowego. Połączenie PKO BP z Alior Bankiem oraz zmiany w strukturach VOB Banku to przykłady na to, jak banki starają się dostosować do nowej rzeczywistości rynkowej. Jednak mimo tych zmian polskie banki nadal pozostają relatywnie małe w porównaniu z europejskimi gigantami. PKO BP dopiero niedawno znalazł się w gronie 50 największych banków w Europie.

Perspektywy na przyszłość

Polski sektor bankowy ma przed sobą wiele możliwości. Niski poziom dźwigni finansowej i stabilna sytuacja kapitałowa otwierają drzwi do dalszego rozwoju. Banki mogłyby zwiększyć kredytowanie sektora niefinansowego, wspierając tym samym wzrost gospodarczy. Kluczowym krokiem byłaby również ekspansja zagraniczna, co pozwoliłoby na wykorzystanie nowoczesnych technologii i innowacji, które polskie banki już posiadają.

Czy warto kupić akcje banków?

Dla inwestorów giełdowych banki to atrakcyjna opcja, szczególnie w kontekście wysokich dywidend i stabilnych wyników finansowych. Mimo wyzwań strukturalnych sektor bankowy w Polsce pokazuje ogromną zdolność do przetrwania kryzysów. Odpowiednie zmiany legislacyjne i strategiczne mogą uczynić polskie banki jeszcze bardziej konkurencyjnymi na arenie międzynarodowej.

Jeśli chcesz dowiedzieć się więcej o sytuacji na polskim rynku bankowym i szczegółach opisanych w tym artykule, koniecznie obejrzyj analizę wideo dostępną w Squaber. Znajdziesz tam głębsze spojrzenie na omawiane tematy oraz prognozy na przyszłość.