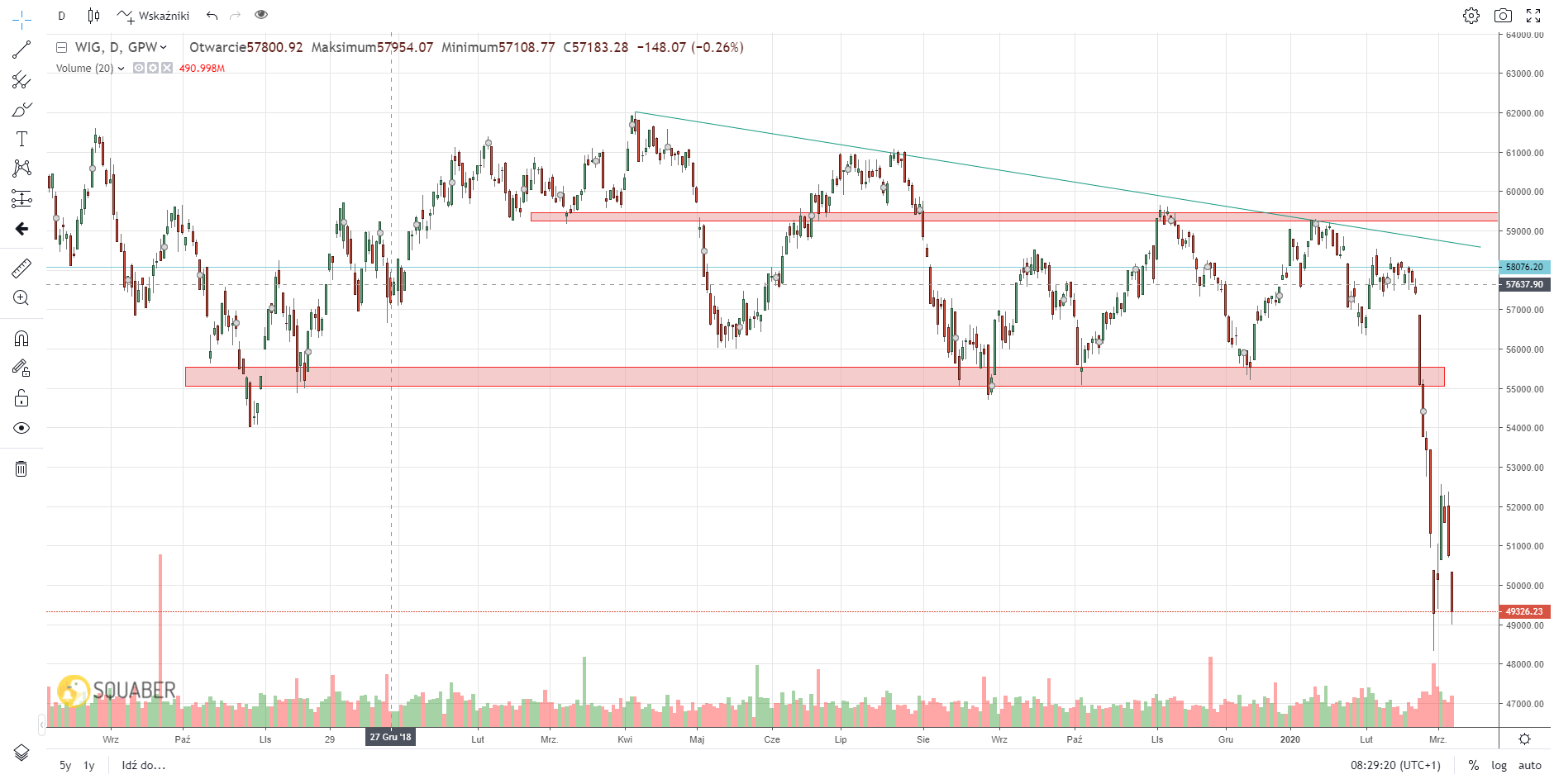

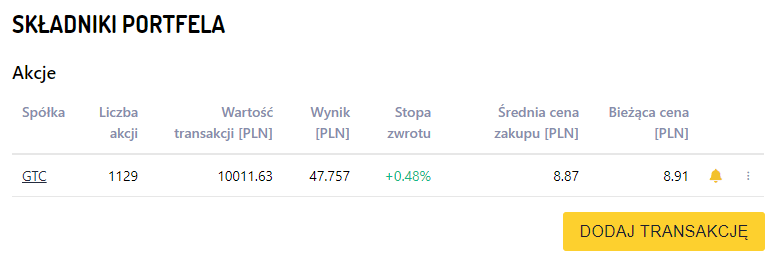

Początek zeszłego tygodnia dał wiele nadziei na ustabilizowanie się giełdy w Polsce. Radość nie trwała zbyt długo i już w środę nastąpiły dalsze spadki, które trwały do końca tygodnia. Z portfela Strefy Popytu w poniedziałek na stracie wypadło Millenium (MIL). Również w ten dzień po alertach ze stref, do portfela wpadły spółki: Echo Investment (ECH), Kernel (KER), Santander (SPL). Kolejne alerty napłynęły w środę, czwartek i piątek, a były to: mBank (MBK), Amica (AMC), PZU i Globe Trade Center (GTC). Najlepiej w rankingu wypadł Santander, który w dwie sesje dotarł do Take Profitu dając zysk rzędu 7,15%, a następną spółką, która zarobiła było Echo Investments z wynikiem 4,79%. PZU zostało usunięte z portfela po tym, jak kroczący Stop Loss (po ATR) został wybity – opis poniżej. Wynik dla tej spółki to -0,06%. Ze spółek, które zaliczyły straty to KER -2,46%, MBK -2,73%, AMC 2,39% oraz GTC -2,60%. Pomimo większej ilości Stop Losów nad Take Profitami, wynik tygodniowy portfela Strefy Popytu jest dodatni 0,17%.

Prowizja ma znaczenie, jak ją obniżyć?

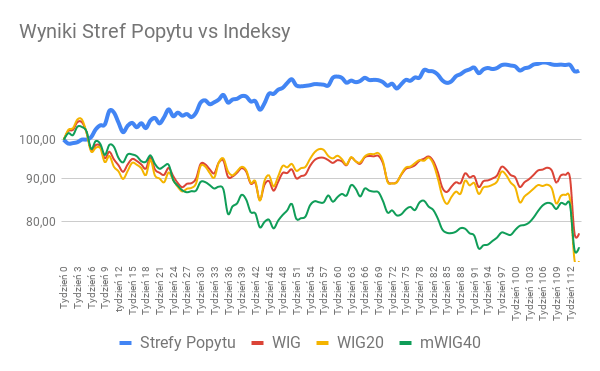

Wykres stopy zwrotu portfela Strefy Popytu

Powyższy wykres przedstawia krzywe stop zwrotu portfela Strefy Popytu z uwzględnieniem prowizji DEGIRO w porównaniu do standardowych, dotychczasowych opłat. O 40,62% więcej można by zyskać wybierając niższą prowizję, która w tym wypadku wynosi 0,09%. Zobacz jakie koszty transakcyjne oferuje ten broker – szczegóły:

W portfelu Strefy Popytu od pewnego czasu stosujemy zmianę jeżeli chodzi o sposób prowadzenia pozycji, aby po wzroście wartości akcji nie doprowadzać do straty na pozycji.

Zmiana polega na dodaniu analizy zmienności danej spółki w trakcie otwierania i prowadzenia pozycji. Do tej pory, czynnik ten brany był pod uwagę jedynie podczas selekcji spółek do strategii. Bazujemy na wskaźniku ATR liczonym z 14 dni (Average True Range, na naszej platformie ma nazwę „Średnia prawdziwego zakresu”). Jeżeli zysk z pozycji przekroczy wartość średniej zmienności, wtedy przesuwamy stop loss na poziom BE – break even, czyli zabezpieczamy się przed stratą. Następnie stop loss jest podciągany za ceną w odległości równej ATR(14) tak długo, póki nie zostanie wybity.

Z naszych obserwacji i analiz wynika, że jeżeli cena faktycznie reaguje na strefę, to ruch jest dynamiczny i jednostajny. Zazwyczaj trwa krótko, ale intensywnie. Stąd tez taka decyzja. Szczegóły wraz z przykładami znajdą się w artykule na temat zasad strategii oraz w PDFie przedstawiającym metodologię.

Zrzuty ekranu poniżej przedstawiają transakcje naniesione na wykresy. Jeżeli interesują Cię spółki, które bierzemy pod uwagę w portfelu Strefy Popytu, to znajdziesz ją tutaj: lista 49 spółek.

Zarejestruj się bezpłatnie w Squaber.com i otrzymaj nasz ebook poświęcony strategiom Squabera, w tym Strategii Strefy Popytu – rejestracja.

Uwaga! Jeżeli interesuje Cię jakie są zasady tej strategii zapoznaj się koniecznie z tym tekstem. Definiuje on, w 6 prostych punktach całą strategię.

Wynik portfela i wybranych indeksów za 114 tydzień

%

Strefy Popytu

%

WIG

%

WIG20

%

mWIG40

Wynik portfela i wybranych indeksów od początku istnienia (styczeń 2018 rok)

%

Strefy Popytu

%

WIG

%

WIG20

%

mWIG40

Przetestuj alerty ze Stref Popytu bez ryzyka

Wybierz jeden z dostępnych pakietów, aby otrzymywać alerty ze stref popytu i podaży. Niezależnie od wybranego pakietu obowiązuje Cię gwarancja satysfakcji, czyli masz 30 dni na ewentualny zwrot zapłaconych środków.

Szczegóły po kliknięciu w poniższy przycisk.