Świat pędzi do przodu, a rynki finansowe nie pozostają za nim w tyle. Wręcz przeciwnie, często to one wyprzedzają świat. Mnogość notowanych na giełdach spółek może wprawiać w zakłopotanie – sama liczba walorów dostępnych na GPW może przytłoczyć, a co dopiero na pozostałych, globalnych parkietach. Obecnie często zdarza się, że intensywną uwagę inwestorów i mediów przykuwa jedna branża, chociażby szybko rozwijający się gaming czy energia odnawialna, co przypomina trendy obecne chociażby na rynku mody. Chcąc czerpać korzyści z zainteresowania daną branżą należałoby wybrać akcje spółek ją reprezentujących, co może nie być łatwe pod kątem analitycznym i procesowym. Na tę potrzebę odpowiada idea inwestowania „koszykowego”.

Z tego wpisu dowiesz się:

- Czym są koszyki akcji?

- Jakie są ich zalety i przewagi nad tradycyjnym zakupem akcji?

- Jakie są możliwości ich wykorzystania?

%

Niższy koszt otwarcia pozycji

%

Niższy koszt utrzymania pozycji

Łącznie koszyków akcji

- Koszyków akcji notowanych w Europie 18%

- Koszyków akcji notowanych w Ameryce Północnej 82%

Koszyki akcji

Koszyki akcji to nowy instrument proponowany przez brokera CMC Markets. W istocie jest to kontrakt CFD agregujący spółki powiązane według określonego klucza – branży, którą reprezentują. Tworzony jest przez to niejako syntetyczny indeks, uogólniający ruchy wielu pojedynczych walorów. Instrument tworzą składowe, wyselekcjonowane spółki, których udziały są odpowiednio zważone, przez co zmiany notowań koszyka są odzwierciedleniem zmian utworzonej średniej ważonej cen akcji.

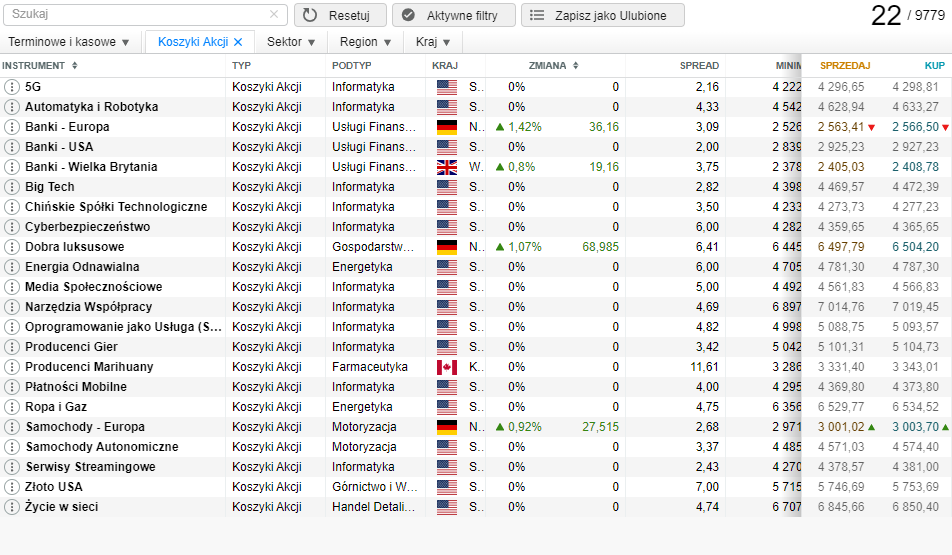

Obecnie przez CMC oferowane są 28 koszyki, w tym obejmujące spółki technologii 5G, samochodów autonomicznych, gier, chińskie spółki technologiczne, a nawet producentów marihuany. Koszyki akcji są więc instrumentami o zasięgu globalnym, łączącymi spółki operujące w skali międzynarodowej.

Zalety i przewagi

- REDUKCJA KOSZTÓW Koszyki akcji agregując różne akcje do jednego instrumentu, pozwalają na redukcję kosztów transakcyjnych. Za otwarcie pozycji płacisz raz, a nie kilkukrotnie za kupno poszczególnych walorów.

- DYWERSYFIKACJA RYZYKA Koszyki pozwalają na automatyczną dywersyfikację ryzyka inwestycji w dany sektor. Nabycie akcji pojedynczej spółki wiąże się z pełną zależnością od jej wahań, dywersyfikacja zaś umożliwia redukcję tzw. ryzyka specyficznego – zależnego bezpośrednio od danego waloru.

- SELEKTYWNA EKSPOZYCJA Możliwa jest ekspozycja wprost na branżę, która w danym momencie najbardziej Cię interesuje, obejmując przy tym jak najszerszą jej część.

- ANALIZA TENDENCJI Koszyki akcji ułatwiają śledzenie w danym momencie „modnych” wśród inwestorów, wzrostowych branż, umożliwiając skumulowane wykorzystanie silnie wzrostowych ruchów na pojedynczych spółkach.

- DŹWIGNIA FINANSOWA Możesz skorzystać z dźwigni finansowej 1:5, oznacza to, że w ramach depozytu zabezpieczającego wpłacasz jedynie 20% wartości pozycji, a czerpiesz pożytki z całej jej wielkości. Oczywiście ryzyko jest adekwatne, zatem należy korzystać z dźwigni w sposób rozważny.

- NIŻSZY PRÓG WEJŚCIA Transakcja na koszyku wiąże się z koniecznością wniesienia mniejszego depozytu zabezpieczającego, niż przy próbach chociaż z grubsza go odwzorowania za pomocą kontraktów na pojedyncze akcje. Wiąże się to z niższymi minimalnymi transakcjami oraz brakiem minimalnej prowizji dla koszyka akcji.

- DOGODNE GODZINY HANDLU Część koszyków akcji notowana jest w czasie sesji europejskiej, natomiast zdecydowaną większością możesz handlować w godzinach otwarcia giełdy w Stanach Zjednoczonych, tj. między 15:30 a 22:00 czasu polskiego – swobodnie po powrocie z pracy.

- GWARANTOWANY STOP LOSS Opcjonalnie dostępna jest dodatkowo płatna opcja tzw. Gwarantowanego Zlecenia Stop Loss. Zostaje ono wykonane zawsze po wskazanej cenie – nie zaskoczy Cię wtedy luka na otwarciu lub rozszerzenie spreadu. Co ważne, jeżeli nie dojdzie do wykonania zlecenia GSL to opłata za jego ustawienie zostanie zwrócona. Zatem płacisz za ubezpieczenie tylko wtedy, kiedy ryzyko się zrealizuje!

Zdywersyfikowane, globalne inwestycje sektorowe

Koszyki akcji to nie tylko syntetyczny instrument pozwalający uzyskać ekspozycję na najbardziej dynamicznych rynkach całego świata w najciekawszych obecnie branżach i sektorach. Dają gotowy przepis na zdywersyfikowaną inwestycję już na samej jej wejściu, optymalizując ponoszone przez inwestora koszty i obniżając poziom wymaganego zabezpieczenia.

Możliwości „koszykowego” inwestowania

Koszyki akcji jako kontrakty CFD umożliwiają nie tylko czerpanie zysków ze wzrostów na walorach, ale także grę na spadki poprzez otwarcie krótkiej pozycji. W przypadku CFD nie stanowi to żadnego problemu, przy kupowaniu akcji może być to obarczone dodatkowymi warunkami i trudne do wykonania.

Rozliczane są przy tym dywidendy. W momencie ustalenia prawa do niej na jednej ze spółek tworzących koszyk, wartość koszyka odpowiednio się obniża. By skompensować ten spadek, pozycja długa zostanie skorygowana o wartość dywidendy dodatnio, zaś pozycja krótka – ujemnie. Całość proporcjonalnie do wagi spółki w koszyku i po potrąceniu podatku dochodowego.

Koszty zakupu koszyka akcji są niższe, niż gdyby kupować walory pojedynczo. Głównymi kategoriami kosztów dla koszyków, jako kontraktów CFD, są spread oraz tzw. punkty swapowe. Spread to różnica między bieżącymi cenami kupna i sprzedaży, zaś punkty swapowe stanowią opłatę za utrzymanie pozycji przez noc. Są rozliczane o 23:00 czasu polskiego i odnoszą się procentowo do wartości otwartej pozycji. Mogą być przy tym dodatnie lub ujemne, zależnie od strony transakcji. Przykładowo roczna stawka na poziomie -1,7% dla pozycji długiej oznacza, że każdego dnia o 23:00 konto obciążane będzie kwotą około 0,00465% wartości zakupionego kontraktu na koszyk akcji.

Porównajmy koszty zakupu u brokera CMC Markets przykładowego koszyka 10 spółek „Technologie umożliwiające współpracę” i oddzielnych kontraktów CFD na pojedyncze akcje zgodnie z ich wagami w koszyku, by z grubsza go odwzorować (dane na dzień 16.06.2020):

Koszyk akcji

Kupujemy 1 jednostkę (wielkość minimalna to 0,5 jednostki) koszyka po 7000 USD – złotowa wartość pozycji to około 27,5 tysięcy PLN. Dzięki dźwigni depozyt zabezpieczający to mniej więcej 5,5 tysiąca złotych. Podstawowym kosztem jest spread (w tym przypadku nieco ponad 4 dolary, od transakcji nie jest pobierana dodatkowa prowizja), a codziennie o 23:00 odejmowany jest koszt utrzymania pozycji wysokości 1,6847% w skali roku, czyli około 1,27 złotego co noc.

CFD na akcje kupowane pojedynczo

Prowizja od transakcji na akcjach amerykańskich wynosi 2 centy za jednostkę, minimalnie 7 dolarów. W ramach koszyka kupujemy:

- 15,33% (15x) Apple – prowizja 7 USD, depozyt ~1050 USD;

- 14,97% (15x) Adobe Systems – prowizja 7 USD, depozyt ~1200 USD;

- 13,98% (14x) Microsoft – prowizja 7 USD, depozyt około ~540 USD;

- 13,83% (14x) Alphabet Inc – Class A – prowizja 7 USD, depozyt ~4000 USD;

- 12,97% (13x) Intel – prowizja 7 USD, depozyt ~160 USD;

- 7,62% (8x) Zoom Video Communications – prowizja 7 USD, depozyt ~380 USD;

- 6,66% (7x) DocuSign – prowizja 7 USD, depozyt ~230 USD;

- 5,25% (5x) Okta – prowizja 7 USD, depozyt ~185 USD;

- 5,08% (5x) Slack Technologies – prowizja 7 USD, depozyt ~30 USD;

- 4,3% (4x) Citrix Systems – prowizja 7 USD, depozyt ~120 USD;

Daje to 70 USD w samych prowizjach (i kolejne tyle za zamknięcie pozycji) oraz depozyt zabezpieczający na poziomie około 8 tysięcy dolarów. Do tego dochodzi wyższy poziom punktów swapowych (około 3,2% w skali roku dla każdego waloru oddzielnie) oraz konieczność zarządzania 10 transakcjami na raz.

%

Niższy koszt otwarcia pozycji

%

Niższy koszt utrzymania pozycji

Łącznie koszyków akcji

- Koszyków akcji notowanych w Europie 18%

- Koszyków akcji notowanych w Ameryce Północnej 82%

O CMC Markets i kontraktach CFD

Koszyki akcji są kontraktami CFD – instrumentami pochodnymi, których cena zależy od notowań instrumentu bazowego (tutaj średniej ważonej wybranej grupy akcji). Kupując CFD nie nabywa się instrumentu bazowego, będącego jego podstawą. Rozliczeniu podlega jedynie różnica między ceną otwarcia pozycji (kupna lub krótkiej sprzedaży), a ceną jej zamknięcia (odpowiednio: sprzedaży lub odkupu).

CMC Markets

…rozpoczęło swoją działalność w 1989 roku w Londynie i nadal wyznacza trendy w inwestowaniu online. Dzisiaj obsługuje swoich Klientów z 13 międzynarodowych centrów w Europie, Azji, Australii i Ameryce Północnej. Pełna oferta CMC Markets dotycząca rynku akcyjnego obejmuje prawie 10 000 spółek z całego świata

Korzystanie z oferty CMC z dnia na dzień sprawia, że uzyskujemy dostęp do światowych rynków. Klasyczny rachunek giełdowy pozwala inwestować w około 500 spółek na GPW. Dzięki tej ofercie uzyskujesz dostęp do prawie 20-krotnie większej oferty. Broker ten nadzorowany jest przez brytyjskie i polskie organy nadzoru – FCA i KNF.

Ostrzeżenie o ryzyku

Pamiętaj, że jeśli zdecydujesz się na inwestycje poza rynkiem kasowym w instrumenty rynku OTC, w tym kontrakty na różnice kursowe (CFD), ze względu na wykorzystywanie mechanizmu dźwigni finansowej wiążą się z możliwością poniesienia strat nawet przy niewielkiej zmianie ceny instrumentu bazowego, na podstawie którego jest oparte kwotowanie cen danego Instrumentu. Osiągnięcie zysku na transakcjach na instrumentach OTC, w tym kontraktach na różnice kursowe (CFD) bez wystawienia się na ryzyko poniesienia straty, nie jest możliwe. Podejmując decyzje inwestycyjne, Klient powinien kierować się własnym osądem. Miej również na uwadze to, że większość inwestorów traci pieniądze na rynkach OTC. Pełne raporty na ten temat znajdziesz na stronach KNF.

Zdywersyfikowane, globalne inwestycje sektorowe

Koszyki akcji to nie tylko syntetyczny instrument pozwalający uzyskać ekspozycję na najbardziej dynamicznych rynkach całego świata w najciekawszych obecnie branżach i sektorach. Dają gotowy przepis na zdywersyfikowaną inwestycję już na samej jej wejściu, optymalizując ponoszone przez inwestora koszty i obniżając poziom wymaganego zabezpieczenia.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 77% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.